Im Handelsstreits zwischen den USA und China ist derzeit eine endgültige Lösung nicht in Sicht. Es gab immerhin zwischenzeitlich Annäherungen auf dem Weg zur erhofften Lösung dieses schwelenden Konflikts. Ein Streitende wäre mehr als wünschenswert. Zumal dieser Zwist nicht isoliert zu betrachten ist, zu interdependent ist das Handeln rund um den Globus. Indes lautet die zentrale Frage, warum den Beteiligten eine Einigung so schwerfällt. Im Kern geht es darum, wo das künftige Machtzentrum im Kanon der führenden Volkswirtschaften liegt und wer an der Spitze zukunftsweisender struktureller Trends steht. Bahnt sich hier ein Wechsel an der Spitze an? Ein paar Gedankenspiele gibt es dazu in diesem Beitrag.

Entwicklung der Anlagemärkte

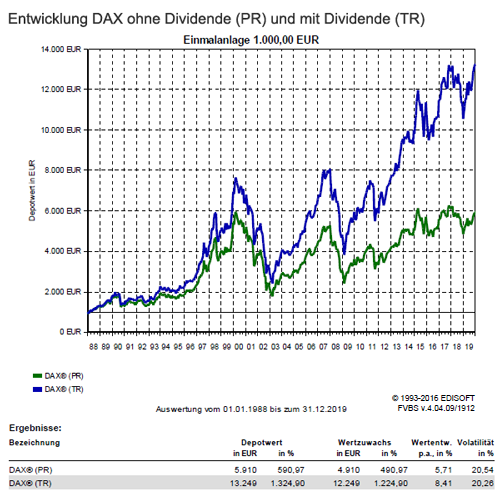

Eine Reihe positiver politischer Entwicklungen und starke Konjunkturdaten aus den USA und China sorgten an den globalen Aktienmärkten im Dezember 2019 für neue Rekordstände. Dies hatte zur Folge, dass es eine kräftige Erholung der Rohstoffpreise gab und die Kreditrisikoaufschläge reduzierten sich. In den USA konnte der S&P 500 Index um 2,9 Prozent zulegen und der technologielastige NASDAQ Composite Index schaffte mit 3,5 Prozent Zuwachs. Dies hatte neue Allzeithochs für beide Indizes zur Folge. Mit einem Anstieg um 2,7 Prozent haben die britische Aktien im FTSE 100 Index auf den höchsten Wahlsieg der konservativen Partei in Großbritannien seit der dritten Amtszeit Margaret Thatchers 1987 und die Verabschiedung des Brexit-Abkommens im Parlament reagiert. In Europa konnte der Eurostoxx50 Index um 1,1 Prozent zulegen, wogegen der DAX Index nur einen geringen Zuwachs von 0,6 Prozent erreichte und damit der schwächste Markt der Eurozone war. In Asien konnte der NIKKEI 225 Index mit +1,6 Prozent ebenfalls überzeugen. Das Börsenjahr 2019 war wirklich ein sehr außergewöhnliches, denn man sieht nicht so oft, dass mehr als 20 Prozent Jahresperformance an den meisten wichtigen Weltbörsen Zuwachs erreicht werden.

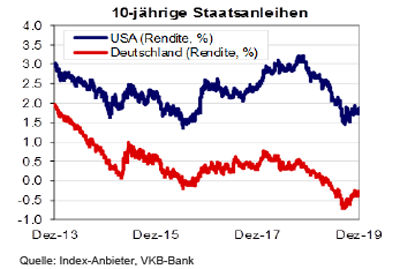

Bei den Rentenpapieren haben die Renditen für langlaufende Staatsanleihen auf die Erfolgsmeldungen merklich angezogen, wodurch die Kurse entsprechend nachgaben. Die Rendite der zehnjährigen US-Staatsanleihe stieg auf 1,92 Prozent, was den höchsten Stand seit Juni 2019 bedeutete. Die deutschen zehnjährigen Staatsanleihen rentierten dagegen zum Monatsende bei -0,19 Prozent. Bei den Unternehmensanleihen wurden Verluste weitgehend vermieden, da sich die Kreditaufschläge auf den niedrigsten Stand seit Mitte 2017 einengten. Vieles spricht dafür, dass die Renditen vor allem in Kontinentaleuropa für einige Zeit auf sehr tiefem Niveau bleiben. Dennoch erscheinen die Renditen von Staatsanleihen zu niedrig im Vergleich zu den Konsens-Schätzungen für Wachstum und Inflation für 2020. Die geldpolitischen Rahmenbedingungen werden insgesamt positiv für die Weltwirtschaft und die Finanzmärkte bleiben, wobei die Leitzinsen 2020 entweder in den meisten Industrieländern stabil oder in den führenden Schwellenländern rückläufig sein dürften.

Kopf-an-Kopf-Rennen um den Kampf einer weltweiten Vormachtstellung und technologischen Führungsanspruch

Die Zeiten sind vorbei, in denen China nur als verlängerte Werkbank des Westens betrachtet wurde. China möchte künftig Taktgeber im Konzert der Großen sein. Auf dem Weg zur angestrebten Weltmarktführerschaft hat man vor, mit einer Industriestrategie die Technologielücke zu den westlichen Unternehmen zu schließen. Die chinesische Führung verfolgt dabei einen ehrgeizigen Masterplan „Made in China 2025“, der das Land weltweit an die Spitze führen soll. China soll als Inbegriff höchster Qualitätsansprüche gelten. Die chinesischen Machthaber hatten bereits vor mehr als zwei Jahren angekündigt, im Bereich Künstliche Intelligenz (KI) das Land zu einer Großmacht aufzubauen. Der technische Fortschritt läuft seitdem quasi auf Hochtouren und die chinesischen Unternehmen operieren dabei mit einer riesigen Menge von Daten. Es kommt daher nicht von ungefähr, dass China deshalb einen Vorsprung im Bereich der Anwendung von KI-Technologien herausgeholt hat, denn diese datengetriebenen Geschäftsmodelle bergen enormes Potenzial.

Dagegen ist die USA, derzeit immer noch die Heimat der weltweit stärksten Wachstumsfirmen, nun zunehmend in einem Wettlauf mit China geraten. Die Mehrheit aller Weltklassenpatente kommt zwar immer noch aus den USA, doch welches Land kann künftig für sich reklamieren, die Führungsnation bei den digitalen Schlüsseltechnologien zu sein? Die USA werden ihre Vormachtstellung nicht kampflos aufgeben und der aktuelle Präsident Donald Trump setzt deshalb ganz auf die Devise „Amerika first“. Deshalb ist es für die derzeitige amerikanische Regierung verpflichtend, das die nationalen Interessen der USA im Zentrum ihrer Handelspolitik stehen müssen. In diesem Kontext spielt Europa eine unglückliche Rolle, denn die europäische Wirtschaft wird im Handelskonflikt eher zerrieben. So läuft Europa mit seiner Wirtschaft Gefahr, den Anschluss an die Weltspitze noch mehr zu verlieren.

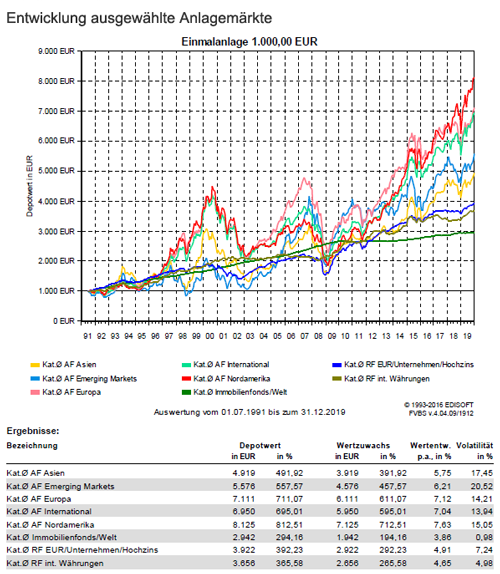

Für Geldanleger hat dies zur Folge, dass man sein Anlageportfolio möglichst global aufzustellen sollte und dabei auch zukunftsträchtige strukturelle Trends berücksichtigen muss. Die Wertsteigerung findet eben vor allem in diesen innovativen Wachstumsfeldern mit langfristig überdurchschnittlichem Potenzial statt. Wir befinden uns mitten in einer ökonomischen Transformationsphase, aus der neue Gewinner entstehen werden.

Ein Blick auf die aktuellen Anlagestrategien

Wenn man die wichtigsten Faktoren, welche die Risiko-Anlagen beeinflussen betrachtet, sind die Signale derzeit immer noch mit Warnhinweisen bestückt. Die gesamtwirtschaftlichen Daten, insbesondere die Inflation und die Arbeitsmarktdaten, liefern mittlerweile leichte Hinweise darauf, dass das Wirtschaftswachstum und der Konjunkturzyklus zu Ende gehen. Ein realistisches Worst-Case-Szenario wäre demgegenüber charakterisiert durch eine beschleunigte konjunkturelle Verlangsamung in China und eine milde Rezession in den USA. Die schwächere Industriekonjunktur ist sowohl auf branchenspezifische Faktoren, wie eine schwache Automobilnachfrage in China als auch auf die Unsicherheiten im Zusammenhang mit der aktuellen US-Zollpolitik zurückzuführen.

Obwohl die Anlagemärkte zurzeit weiter durch Teileinigung des Handelskonfliktes gestützt werden, sollte die Risiko-Allokation entsprechend der Anlagestrategie umsichtig bleiben. Zwar spricht für Aktienanlagen weiterhin ein fortgesetztes, wenn auch moderates Wachstum der Wirtschaft und der Unternehmensgewinne, da die aktuellen konjunkturellen Entwicklungen weitgehend die aktuellen Kurse widerspiegeln, dennoch kann es kurzfristig zu Abwärtsbewegungen an den Märkten kommen. Dies liegt zum einen an der geopolitischen Lage, sowie den aktuellen Daten für die US-Wirtschaft, die auf eine deutliche Verlangsamung hin deuten und da die US-Zinskurve mittlerweile ausreichend invertiert. Aufgrund dieser Faktoren sollten Risikoanlagen vorübergehend untergewichtet bleiben, auch wenn die Risiken mittlerweile an den Märkten teilweise eingepreist sein dürften und die Marktstimmung bereits recht schwach ist.

Weiterhin sorgen die Dividendenwerte für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Die Schwellenländermärkte leiden derzeit unter der amerikanischen Wirtschafts- und Währungspolitik, bleiben aber langfristig weiterhin als Beimischung interessant. Der Fokus bleibt hierbei weiterhin auf Asien als die am besten positionierte aufstrebende Region gerichtet. Als interessantes langfristiges Thema zur Depotbeimischung kann der Fokus auf eine „Alternde Gesellschaft“ gelegt werden und über unterschiedliche Anlagemöglichkeiten abgebildet werden. Auch globale Immobilienaktienfonds können zur Depotdiversifikation beitragen, denn stabile Dividendenzahlungen durch regelmäßige Mieterträge und die Partizipation an aussichtsreichen Langfristtrends zeichnen diesen Anlagebereich aus. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen. In diesem Umfeld sollten Unternehmensanleihen aus dem gesamten Euroraum weiter den Vorzug bekommen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mit Fondssparplänen den Vermögensaufbau gestalten

Weltspartag – Sparer weinen und die Kreditnehmer feiern

Afrika – Eine langfristige Anlage