Die letzten Wochen des Jahres 2019 zeigten Anzeichen für eine gewisse, allerdings noch nicht wirklich überzeugende Stabilisierung der globalen Industriedynamik. Eine erste zaghafte Erholung der Frühindikatoren, welche auf ein baldiges Ende der globalen industriellen Rezession hinweisen. Auch der anhaltende Optimismus über einen kleinen Handelsdeal zwischen den USA und China sorgte an den etablierten Aktienmärkten für Jahreshochs. Auch klaren Verhältnisse nach der Wahl in Großbritannien sorgen für Optimismus, so dass nun endlich auf einen geordneten Brexit hin gearbeitet werden kann und die bisherige britische innenpolitische Hängepartie vorbei ist. Das Börsenjahr 2019 wird als eines der besten in die jüngere Geschichte eingehen. Denn mehr als 20 Prozent Jahresperformance an den meisten wichtigen Weltbörsen wird nicht so oft gesehen.

Entwicklung der Anlagemärkte

Die gute Stimmung an den Börsen sorgte dafür, dass die amerikanischen Indizes neue Rekordstände markieren konnten. So konnte der Dow Jones Industrial Average Index erstmals in der Börsengeschichte auf über 28.000 Punkte steigen. Auch bei den kleineren Titeln ging der Aufschwung nicht vorbei, so dass der S&P 500 Index um 3,4 Prozent anzog, der Russell 3000 Index der 3.000 größten börsennotierten US-Unternehmen stieg um 3,8 Prozent und erreichte auch ein neues Rekordhoch. Beim technologielastigen NASDAQ Composite Index ging es sogar 4,5 Prozent aufwärts. Geprägt war der Handel zudem von einem Favoritenwechsel, bei dem Wachstumstitel zu Lasten von Substanzwerten wieder hoch im Kurs standen. An Europas Aktienbörsen waren die Ansteige nicht ganz so hoch. Der deutsche DAX Index notierte mit 2,9 Prozent Zuwachs und der Eurostoxx50 Index konnte um 2,8 Prozent zulegen. Am chinesischen Aktienmarkt ging es nach schwachen Fundamentaldaten dagegen beim SSE Composite Index erst einmal abwärts und in Japan konnte der NIKKEI 225 Index um 1,9 Prozent zulegen.

An den Rentenmärkten sind die Renditen auf langlaufende Staatsanleihen angestiegen. Nachdem US-Notenbankchef Jerome Powell der US-Konjunktur eine gute Verfassung attestierte, sind die Erwartungen gestiegen, dass die Federal Reserve System (Fed) den Leitzins im nächsten Jahr konstant halten wird. Bei den zehnjährigen deutschen Staatspapieren lag der Zinssatz bei -0,36 Prozent und die amerikanischen zehnjährigen Staatspapiere kamen auf eine Rendite von 1,78 Prozent.

Szenarien für die Anlagemärkte im Jahr 2020

Das Wirtschaftswachstum ist in der Regel mit positiven Börsen verbunden. Ein deutlicher Anstieg der Inflation oder Deflationsrisiken wären für die Aktienmärkte negativ, wobei man beides als wenig wahrscheinlich erachten kann. Darüber hinaus korrelieren die Börsen mit der Industriekonjunktur. Neben den wirtschaftlichen Trends beeinflussen Unsicherheiten, wie beispielsweise die US-Zollpolitik, Brexit, politische Unruhen in Hongkong oder die US-Wahlen im November nächsten Jahres die Kapitalmärkte. Prognosen von Unsicherheiten sind allerdings weit anspruchsvoller als von wirtschaftlichen Fundamentaldaten. Im Basisszenario kann man von einem weiterhin verhaltenen globalen Wirtschaftswachstum und einer sich leicht erholenden Industriekonjunktur ausgehen. Vorausgesetzt ist dabei ein geordneter Brexit und keine weiteren Erhöhungen der US-Importzölle. Trotz wenig Wachstum bei den Unternehmensgewinnen spricht das Basisszenario für leicht positive Börsen. Ein positiveres Szenario, insbesondere für die europäischen Märkte, würde eine solide Erholung der Industrienachfrage zur Bedingung haben. Für negative Szenarien wären eine markante Konjunkturschwäche in China oder eine Rezession in den USA als Auslöser zu nehmen.

Politik wird weiter die Anlagemärkte regieren

Die Geldpolitik der Notenbanken bleibt expansiv und sollte die Aktienmärkte insgesamt unterstützen. Besonders die Federal Reserve System (Fed) ist in den USA aufmerksam und begleitet den Konjunkturpfad sehr genau. Bei der Europäischen Zentralbank (EZB) ist diese scharfe Beobachtung deutlich geringer ausgeprägt. Ein weiterer Zinsschritt wäre nur eine negative Überraschung, während die Zentralbank in der aktuellen Phase die unerwünschten Nebenwirkungen ihrer Politik stärker betont und damit gleichzeitig den Ruf nach fiskalischen Maßnahmen begleitet. Was aber auch immer die Europäische Zentralbank (EZB) plant: Derzeit ist Liquidität mehr als üppig vorhanden, nur der Wille deshalb mehr zu konsumieren oder zu investieren hingegen kaum. Da fällt einem das Sprichwort des ehemaligen deutschen Wirtschaftsministers Karl Schiller ein: „Man kann die Pferde zur Tränke führen, saufen müssen sie schon selbst.“ Deshalb werden uns die Negativzinsen auch noch weiter quälen.

Ein Blick auf die aktuellen Anlagestrategien

Wenn man die wichtigsten Faktoren, welche die Risiko-Anlagen beeinflussen betrachtet, sind die Signale derzeit schon mit Warnhinweisen bestückt. Die gesamtwirtschaftlichen Daten, insbesondere die Inflation und die Arbeitsmarktdaten, liefern mittlerweile leichte Hinweise darauf, dass das Wirtschaftswachstum und der Konjunkturzyklus zu Ende gehen. Seit dem Herbst des vergangenen Jahres 2018 neigt die Konjunktur weiter zur Schwäche, was vor allem durch das verarbeitende Gewerbe verursacht wurde. Die schwächere Industriekonjunktur ist sowohl auf branchenspezifische Faktoren, wie eine schwache Automobilnachfrage in China als auch auf die Unsicherheiten im Zusammenhang mit der aktuellen US-Zollpolitik zurückzuführen. Dass die wirtschaftliche Dynamik ihren Höhepunkt hinter sich hat und ein deutlicher Abschwung in Sicht sein könnte, wird durch gewisse Abschnitte der US-Zinskurve signalisiert. Deshalb legen die weiter anhaltenden handelspolitischen Unsicherheiten und die US-Zinskurve eine gewisse Vorsicht nahe.

Obwohl die Anlagemärkte zurzeit weiter durch eine möglicherweise kurz bevorstehende (Teil-) Einigung des Handelskonfliktes gestützt werden, sollte die Risiko-Allokation entsprechend der Anlagestrategie umsichtig bleiben. Zwar spricht für Aktienanlagen weiterhin ein fortgesetztes, wenn auch moderates Wachstum der Wirtschaft und der Unternehmensgewinne, da die aktuellen konjunkturellen Entwicklungen weitgehend die aktuellen Kurse widerspiegeln, dennoch kann es kurzfristig zu Abwärtsbewegungen an den Märkten kommen. Dies liegt zum einen an der geopolitischen Lage, sowie den aktuellen Daten für die US-Wirtschaft, die auf eine deutliche Verlangsamung hin deuten und da die US-Zinskurve mittlerweile ausreichend invertiert. Aufgrund dieser Faktoren sollten Risikoanlagen vorübergehend untergewichtet bleiben, auch wenn die Risiken mittlerweile an den Märkten teilweise eingepreist sein dürften und die Marktstimmung bereits recht schwach ist.

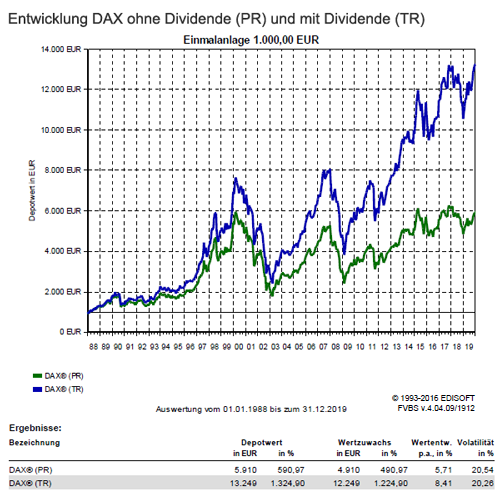

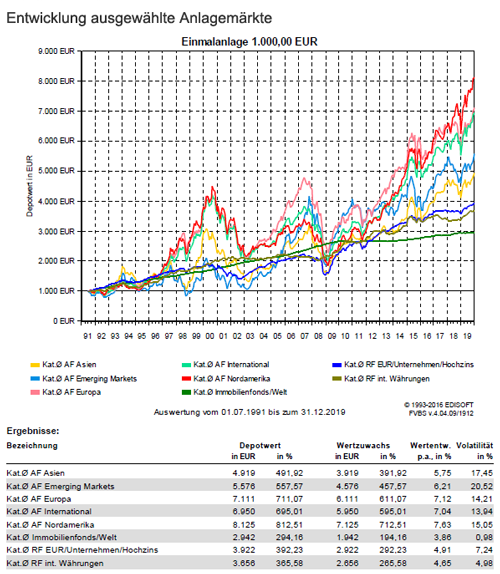

Weiterhin sorgen die Dividendenwerte für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Die Schwellenländermärkte leiden derzeit unter der amerikanischen Wirtschafts- und Währungspolitik, bleiben aber langfristig weiterhin als Beimischung interessant. Der Fokus bleibt hierbei weiterhin auf Asien als die am besten positionierte aufstrebende Region gerichtet. Als interessantes langfristiges Thema zur Depotbeimischung kann der Fokus auf eine „Alternde Gesellschaft“ gelegt werden und über unterschiedliche Anlagemöglichkeiten abgebildet werden. Auch globale Immobilienaktienfonds können zur Depotdiversifikation beitragen, denn stabile Dividendenzahlungen durch regelmäßige Mieterträge und die Partizipation an aussichtsreichen Langfristtrends zeichnen diesen Anlagebereich aus. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen. In diesem Umfeld sollten Unternehmensanleihen aus dem gesamten Euroraum weiter den Vorzug bekommen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Der Investmentfondsmarkt ist in Bewegung – Darauf sollte man als Anleger bei Neuerscheinungen achten

Die drei Regeln bei der Kapitalanlage

Mit Fondssparplänen den Vermögensaufbau gestalten