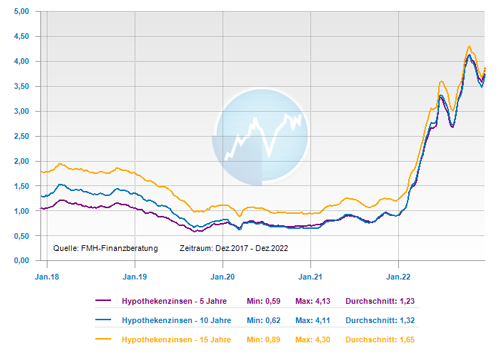

Seit Ende Oktober 2022 sind die Zinsen für Baufinanzierungen fast kontinuierlich zurückgegangen und auch die Inflationsrate hat im November 2022 zum ersten Mal seit fast eineinhalb Jahren etwas nachgelassen. Viele fragen sich deshalb, ob dies schon eine Trendwende ist und setzt sich die Entspannung fort? Experten rechnen zwar mit einem ruhigen Jahresende, prognostizieren aber eine erneute Dynamik mit dem Anfang des neuen Jahres 2023.

Nach den bisherigen starken Zinsanstiegen gab es eine Atempause

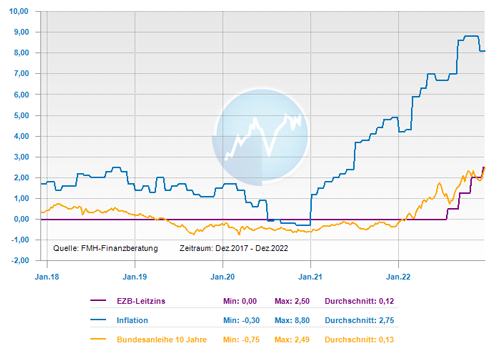

Im November 2022 ist die Inflation leicht zurückgegangen und die Konjunkturdaten aus Deutschland fielen zuletzt besser aus als bisher erwartet worden war. So könnte die Europäische Zentralbank (EZB) auf ihrer kommenden Sitzung einen etwas kleineren Zinsschritt vollziehen, was zu leichten Entspannungen an den Finanzmärkten geführt hat und die Baufinanzierungszinsen hat sinken lassen. Der aktuelle Top-Zins für eine 10-jährige Zinsbindungsfrist liegt bei 3,2 Prozent und der diesjährige Höchstwert für die gleiche Zinsbindung lag Ende Oktober 2022 um 0,75 Prozentpunkte darüber.

Es sind zwar für die nächsten Wochen keine abrupten Zinssprünge mehr zu erwarten, dennoch geht der Trend wieder leicht nach oben. Zum Jahreswechsel sollte bei den Baufinanzierungszinsen etwas Ruhe einkehren, denn die kommende Zinsanhebung der EZB ist in den Zinskonditionen schon eingepreist. Auch gibt es aktuell keine Marktsignale für sehr deutliche Zinsanstiege.

Das abflauen der Bauzinskonditionen ist nur temporärer Natur

Fachleute wollen von einer generellen Trendwende noch nicht sprechen: Denn die Baufinanzierungszinsen bleiben weiter unter Druck, durch die noch zu erwartenden Maßnahmen der Europäischen Zentralbank (EZB). Denn wann die Inflation tatsächlich dauerhaft und vor allem deutlich runter geht, ist noch nicht zu erkennen. Wenn die Erwartungen bis weit ins nächste Jahr hoch bleiben, wovon die Experten momentan ausgehen, muss die EZB in den ersten Monaten des neuen Jahres 2023 die Geldpolitik weiter straffen. Und dann werden auch die Zinsen für die Immobilienfinanzierungen wieder ansteigen.

Dagegen kann man jedoch halten, dass vor dem Hintergrund einer drohenden Rezession nur ein kleines Zeitfenster für ein entschiedenes Eingreifen für die EZB-Chefin Christine Lagarde besteht. Denn zu hohe Zinsanhebungen können die Wirtschaft zu stark abbremsen. Deshalb ist das aktuelle Abflauen der Zinskurve also eher als temporär und Teil einer normalen Schwankungen einzustufen. Aus Sicht der Fachleute werden sich auch in den nächsten Monaten Abwärts- und Aufwärtsbewegungen immer wieder abwechseln.

Für Immobilienkäufer haben sich die Rahmenbedingungen massiv verschlechtert

Auch wenn die Bauzinsen in der letzten Zeit gesunken sind, hat sich die Nachfrage nach Baufinanzierungen noch nicht wieder erholt. Denn die Bedingungen für Kaufinteressenten haben sich massiv verschlechtert. Das Zinsniveau, das sich eigentlich nur wieder normalisiert hat, hat dies jetzt für die Experten deutlich gemacht. So sind beispielsweise vor allem die Anforderungen an die Eigenkapitalquote massiv gestiegen. Denn mit gestiegenen Immobilienpreisen haben sich auch die Erwerbsnebenkosten in den letzten zehn Jahren verdoppelt. Weiterhin haben sukzessive fast alle Bundesländer ihre Grunderwerbsteuer von ursprünglich 3,5 Prozent auf zum Teil 6,5 Prozent angehoben.

Dazu kommt, dass es vor dem Hintergrund der hohen Inflation für Kaufinteressenten derzeit schwerer ist, ein Darlehen zu erhalten. Denn die Finanzierungsinstitute kalkulieren mit angepassten Lebenshaltungs- und Bewirtschaftungspauschalen und senken zum Teil den maximalen Beleihungswert. So ist es für viele Normalverdiener unter den aktuellen Bedingungen nicht oder nur schwer möglich, eine eigene Immobilie zu finanzieren. So fordern Fachleute zunehmend mehr politisches Engagement, denn es wird dringend eine Förderung für den Ersterwerb von Wohneigentum benötigt und Programme, die jungen Familien beim Schritt zu Immobilieneigentum helfen.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: leicht steigend

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar Dezember 2022 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Steigende Energiepreise: Verbraucher sollten ihre Strom- und Gaszähler am 31.12. ablesen

Bausparvertrag-Kontoführungsgebühr – BGH Urteil sorgt für Erstattungsanspruch erhobener Gebühren in der Ansparphase

Geldanlageausblick 2023 – Das Motto lautet: Schritt für Schritt aus der Krise!