Im Dezember 2022 ergab sich in der Eurozone ein positives Stimmungsbild für die Kapitalanleger. So stieg die Unternehmensstimmung an, die Inflationsrate ging leicht zurück, Deutschlands Industrieproduktion ging weniger zurück als befürchtet und die Wirtschaftsleistung in der Eurozone entwickelte sich im dritten Quartal 2023 mit +2,3 Prozent besser als erwartet gegenüber dem Vorjahr. Lediglich der europäische Konsument zeigte sich anhaltend zurückhaltend.

In dessen Folge gingen die Einzelhandelsumsätze in der Jahresrate merklich zurück. Auch die Entscheidung der Energieminister der EU sich auf eine Deckelung des Gaspreises von 180 Euro je MWh zu einigen, trug zur positiven Stimmung bei. Da aber aufgrund des milden Wetters im Dezember der Gaspreis um 47 Prozent auf nur noch 75 Euro je MWh zurück ging, war die Entscheidung zunächst ohne Belang.

Entwicklung der Anlagemärkte im Dezember 2022

Trotz des positiven Stimmungsbildes, ließ zum Jahresende die Risikobereitschaft der Anleger nach und es dominierten rote Vorzeichen die Kapitalmärkte. So sank der weltweite MSCI World Index um -3,9 Prozent und beendete das Jahr 2022 mit einem Minus von 19,5 Prozent in US-Dollar gerechnet. Eine der wichtigsten Nachrichten kam aus China, das seine Null-Covid-Politik überraschend aufgegeben hat. Dies goutierte auch der heimische Aktienmarkt, so dass der SSE Composite Index im Dezember nur -2 Prozent verlor.

In Europa lag der deutsche DAX Index mit -3,3 Prozent eher im hinteren Mittelfeld. Der französische CAC 40 Index musste mit -3,9 Prozent einen stärkeren Rückgang hinnehmen, dagegen konnten der britische FTSE 100 Index mit -1,6 Prozent und spanische IBEX 35 Index -1,6 Prozent besser behaupten. Für den europäischen Eurostoxx 50 Index war das Ergebnis mit -4,3 Prozent dagegen schon etwas schlechter. In den USA war der letzte Monat im Jahr 2022 dagegen etwas mehr im Rückwärtsgang. So musste sich der Dow Jones Industrial Average Index mit einem Rückgang von – 4,2 Prozent, der S&P 500 Index mit -5,9 Prozent und der NASDAQ 100 Index sogar mit -9,1 Prozent zu frieden geben.

Auch für die Rentenmärkte endete das Jahr 2022 in einem historisch unfreundlichen Umfeld. Die Notenbanker rund um den Globus setzten ihre restriktive Geldpolitik unverändert fort und bekräftigten den Willen, die Zinsen weiter anzuheben. Auch europäische und amerikanische Unternehmensanleihen mussten im Dezember 2022 Verluste hinnehmen, konnten sich aber besser als die jeweiligen Staatsanleihen halten. Die globalen Anleihen verbuchten damit das schlechteste Jahr seit einem Jahrhundert. An den Rohstoffmärkten führte die Aussicht auf eine schnellere Öffnung Chinas jedoch zu einer Preisstabilisierung. Die Ölpreise notierten unverändert, Gold und Kupfer zogen dagegen an.

Innovation als Wachstumsmotor für die Wirtschaft und die Zukunft

Einer der wichtigsten Wachstumstreiber der Wirtschaft und treuer Begleiter in die Zukunft war schon immer Innovation. Im Jahr 2022 muss auf eine Reihe ungeahnter Ereignisse und Entwicklungen auf der ganzen Welt zurückgeblickt werden.

Ein Krieg in Europa sorgt nicht nur als humanitäre Krise für Angst und Schrecken, sondern beschleunigte auch den Übergang zu den erneuerbaren Energien, wovon hauptsächlich der europäische Energiemarkt betroffen ist. Denn hier war die Abhängigkeit von Russland als Energielieferant zu stark ausgeprägt. Trotz anhaltender Lieferengpässe gewinnt auch die Halbleiterindustrie immer mehr an Bedeutung und birgt neben politischen Interessenkonflikten auch ein erhebliches Potenzial für Weiterentwicklung. Besonders in den aktuell unsicheren Märkten können sich innovative Unternehmen als neue Werttreiber etablieren und einen grundlegenden Strukturwandel in ihren Branchen herbeiführen.

So ist auf der einen Seite das wirtschaftliche und politische Umfeld momentan von schnellen und maßgeblichen Veränderungen geprägt, während auf der anderen Seite innovationsorientierte Anlagestrategien weiter in den Vordergrund rücken:

- Erneuerbare Energien

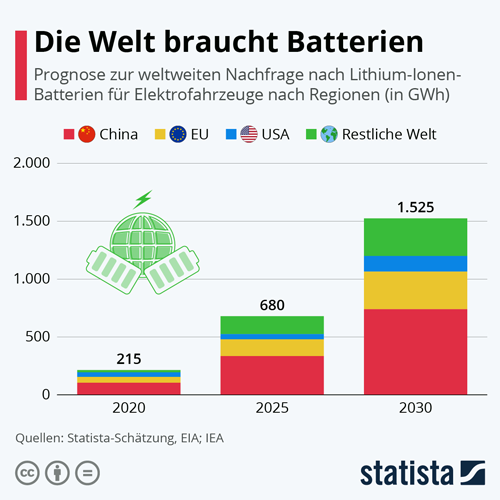

Erneuerbare Energien sind zum aktuellen Stand der Technik einer der größten Hoffnungsträger, denn es besteht sowohl das Potenzial eines stetig wachsenden Anteils am Energiemarkt als auch hoher Investitionen und Gewinne. - Transport und Batterien

Der Dekarbonisierungsprozess entwickelt sich von einem eindimensionalen zu einem mehrdimensionalen Ökosystem, da Kapitalmärkte, Unternehmen und Regierungen ihre Nachhaltigkeitsbemühungen und ihren Fokus auf ein breiteres Spektrum sauberer Technologien ausweiten. Vier Technologien haben sich als transformativ herauskristallisiert und spielen eine führende Rolle auf dem Weg zur Kohlenstoffneutralität, nämlich erneuerbare Energien, sauberer Wasserstoff, Kohlenstoffsequestrierung und Batteriespeicherung. Besonderes Augenmerk gilt der Wind- und Solarenergie, bei denen die Möglichkeit der Energiespeicherung ein „Gamechanger“ wäre.

- Halbleiter

Inzwischen bilden Prozessoren einen Grundpfeiler der globalen Wirtschaft. Auch wenn sie inzwischen nicht mehr nur in Computern, Mobiltelefonen oder Servern verbaut werden, nimmt ihre Bedeutung sowohl politisch als auch wirtschaftlich zu. Der innovative Halbleitermarkt birgt aufgrund seiner zunehmenden technologischen und damit wirtschaftlichen Bedeutung ein großes Wachstumspotenzial entlang der gesamten Wertschöpfungskette. - Digitale Transformation

Die digitale Transformation treibt neue milliardenschwere Softwarebereiche voran und die Auslagerung der Kapazitäten auf große Serveranlagen als Rechenzentren ist einer der nächsten logischen Schritte in der Optimierung der digitalen Datenverarbeitung. Aktivitäten und Prozesse im digitalen Zeitalter erfordern enorme Rechenleistungen und erzeugen vor allem riesige Datenmengen. Diese digitalen Geschäftsprozesse erfordern auch gemeinsame Datenmodelle, die eine 360-Grad-Sicht auf die digitale Infrastruktur eines Kunden, eines Mitarbeiters, eines Patienten, eines Designs, eines Gebäudes, einer Brücke, einer Maschine usw. umfassen müssen.

Innovation ist in allen Bereichen des Lebens und der Wirtschaft essenziell

Innovation sorgt für Fortschritt, Wandel sowie die Erschließung neuer Technologien und Möglichkeiten. Sie ist der Wind in den Segeln auf der Reise ins Unbekannte und sorgt bei jeder neuen Entdeckung für Euphorie auch an den Kapitalmärkten.

Ausblick auf die zukünftige Kapitalmarktentwicklung

In den kommenden 12 bis 18 Monaten werden die Bekämpfung der Inflation und die Sicherung der Energieversorgung in Europa, die wesentlichen Herausforderungen bleiben. Für die westlichen Volkswirtschaften sieht das Drehbuch in den Grundzügen eine schwächere Konjunktur vor, gefolgt von Zinssenkungen der Notenbanken, wenn die wirtschaftliche Abschwächung als für die Inflationsbekämpfung ausreichend erachtet wird. Spätestens dann dürfte die Inflationsbekämpfung aus Sicht der Kapitalmärkte beendet sein.

Dieser Prozess dürfte jedoch einige Zeit in Anspruch nehmen und zu einer erhöhten Kapitalmarktvolatilität führen. Das Verhalten der US-Notenbank Federal Reserve System (Fed) wird bezüglicher Entwarnungssignale für die Kapitalmärkte zentral bleiben. Die zur Inflationsbekämpfung nötige Konjunkturschwäche ist dann erreicht, wenn sich die US-Wirtschaft entweder für einige Zeit unterdurchschnittlich entwickelt hat oder in eine ausgeprägte Rezession gefallen ist.

Bei der Zinsertragskurve, gemessen wird hier die Rendite der Staatsanleihen über 10 Jahre abzüglich 3 Monate, signalisiert derzeit eine Rezession und damit ein Ende der Hochzinsphase etwa 12 Monate vor einer Rezession. Dieses Segment der US-Zinskurve hatte im Oktober 2022 erstmals eine inverse Entwicklung. Ein Rückgang der Inflation auf die Zentralbankziele von 2 Prozent ist demgegenüber für eine Entwarnung seitens der Kapitalmärkte nicht erforderlich, da die Inflation mit einer schwächeren Konjunktur absehbar sinkt, in aller Regel aber deutlich verzögert.

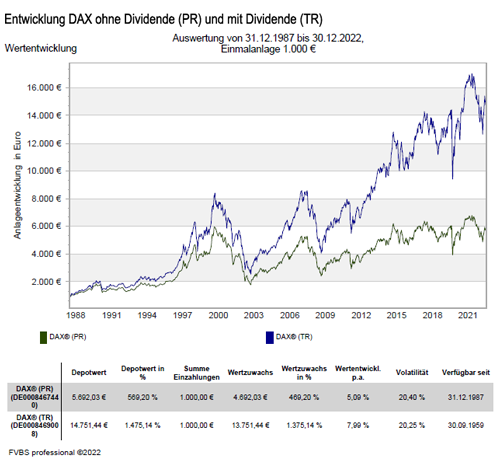

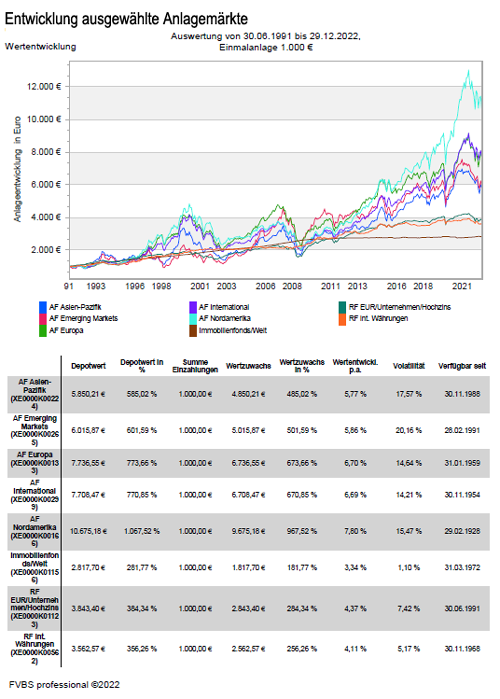

Als Basisinvestments sind in diesem Umfeld dividendenorientierte Anlagen ein Option. Auch ausgewählte Mischfonds gehören dazu. Für längerfristige Anlagethemen ist ein Fokus auf die „Alternde Gesellschaft“, die „Digitalisierung“, Klimawandel und Infrastruktur aussichtsreich. Im Anleihenbereich sind weiterhin Unternehmensanleihen aus dem Euroraum dem Vorzug gegenüber Staatsanleihen zu geben. Auch Anleihen von aufstrebenden Ländern und Unternehmen in Hartwährungen sowie Wandelanleihen können als Ergänzungsanlage für eine Depotbeimischung dienen. Auch offene Immobilienfonds können wegen ihrer geringen Schwankungsbreite zur Depotstabilisierung beitragen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet. Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

- Bereich “Innovation als Wachstumsmotor für die Wirtschaft und die Zukunft“ von MainFirst GmbH

Anlagekommentar Dezember 2022 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Geldanlageausblick 2023 – Das Motto lautet: Schritt für Schritt aus der Krise!

Bausparvertrag-Kontoführungsgebühr – BGH Urteil sorgt für Erstattungsanspruch erhobener Gebühren in der Ansparphase

Steigende Energiepreise: Verbraucher sollten ihre Strom- und Gaszähler am 31.12. ablesen