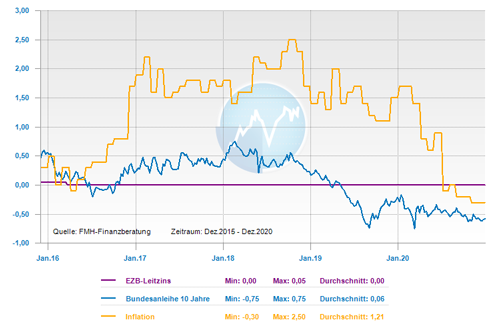

Die Europäische Zentralbank (EZB) hat bei der letzten Sitzung am 10. Dezember 2020 das umfangreichste Maßnahmenpaket in ihrer Geschichte aufgelegt. Die EZB-Präsidentin Christine Lagarde stellte nach der Sitzung sieben Punkte vor, mit denen sie Europas Wirtschaft durch die Corona-Krise bringen will. Die umstrittenste und zugleich größte Maßnahme des Paketes besteht darin, dass im Rahmen des Notfallprogramms PEPP die Anleihekäufe von 1,35 auf 1,85 Milliarden Euro aufgestockt werden und bis mindestens März 2022 fortgesetzt wird. Die Währungshüter lockern darüber hinaus die Bedingungen der Langfristkredite für Geschäftsbanken und stellen weitere günstige Leihgeschäfte in diesem Bereich zur Verfügung. Mit den günstigen Krediten für die Banken soll verhindert werden, dass die Kreditvergabe im Euroraum wegen der krisenbedingt steigenden Ausfallrisiken zurückgefahren und die Wirtschaft dadurch weiter geschwächt wird.

Die EZB-Maßnahmen zeigen kaum Auswirkungen auf dem Aktienmarkt

Die Finanzmärkte reagieren in der Regel auf geldpolitische Lockerungen und die Aussicht einer weiteren Geldschwemme durch die Europäische Zentralbank (EZB) mit steigenden Aktienkursen. Die Notenbank lieferte auf der aktuellen Sitzung allerdings nur das ab, was der Finanzmarkt ohnehin erwartet und bereits eingepreist hatte. So blieb die große Überraschung aus und an der Wirksamkeit der geldpolitischen Maßnahmen kommen zudem immer mehr Zweifel auf. Bereits jetzt hält die EZB Anleihen im Wert von fast 3 Billionen Euro, die sie in den letzten fünf Jahren ankauft hat. Mit dem Corona-Pandemie-Notfallprogramm dürfte das Volumen bis 2022 auf insgesamt fast 5 Billionen Euro steigen. Experten warnen deshalb bereits vor den fatalen Folgen dieses massiven geldpolitischen Eingriffs, denn so wird seit Jahren durch die Anleihekäufe eine indirekte Staatsfinanzierung durch die EZB betrieben. Das billige Geld hat während dieser Zeit leider nicht dazu geführt, dass dringend notwendige Reformen und Zukunftsinvestitionen umgesetzt wurden. Stattdessen treibt es hoch verschuldete Staaten wie Italien immer weiter in die Abhängigkeit von der Notenpresse.

Welche Folgen haben die EZB-Maßnahmen für Verbraucher, Sparer und Bauherren?

Vor allem in Deutschland, das traditionell ein Land der Sparer ist, wünschen sich viele Verbraucher eine Rückkehr zur geldpolitischen Normalität. Allerdings werden die aktuell beschlossenen Maßnahmen das Zinsniveau noch über einen langen Zeitraum extrem niedrig halten. Daraus folgt, dass eine Rendite auf dem Sparbuch damit vorerst ausgeschlossen ist. Eine Rückkehr zur Normalität wird durch die immer höheren Anleihekäufe zunehmend schwieriger, denn viele Staaten in der Europäischen Union (EU) könnten sich einen Zinsanstieg gar nicht leisten. Sie wären bei steigenden Zinsen nicht mehr in der Lage, ohne Weiteres ihren Schuldendienst ausreichend zu leisten. Mit der gerade aufkommenden Diskussion um Steuererhöhungen zur Finanzierung der Corona-Kosten sind wir in Deutschland ziemlich allein. Vielen erscheint es einfacher, sich indirekt durch die Minimalzinsen finanzieren zu lassen, als den harten Weg über den Steuerzahler zu gehen. Dabei nimmt die Politik allerdings in Kauf, dass Vermögenswerte der Bevölkerung wie Bargeld, Festgeld oder Lebensversicherungen durch die anhaltenden Niedrigzinsen schleichend entwertet werden.

Baufinanzierungszinsen werden voraussichtlich erst einmal günstig bleiben

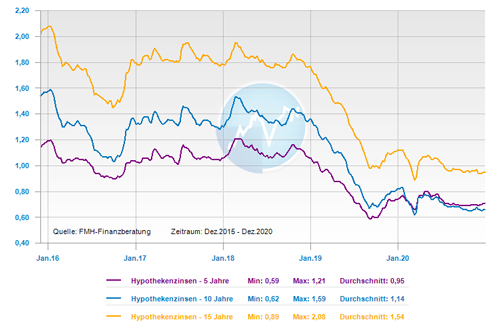

Für die Sparer sind die niedrigen Zinsen ein Fluch, für Bauherren und Immobilienkäufer dagegen ein Segen: Die Zinskonditionen für Immobiliendarlehen sind auch im Dezember 2020 unverändert günstig geblieben und dürften sich im gesamten Jahr 2021 nicht nennenswert nach oben bewegen. Der Top-Zins für eine zehnjährige Zinsfestschreibung blieb im Vergleich zum Vormonat weiter bei 0,41 Prozent und auch für eine 15-jährige Darlehensfestschreibung ging der Zinssatz nur leicht auf 0,65 Prozent nach oben. Die Zins-Konditionen für eine 20-jährige Zinsbindung blieben gegenüber dem Zinssatz vom November 2020 mit 0,88 Prozent weiter im Bereich der historischen Tiefstände.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können.

Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: schwankend seitwärts

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Bei einer Schenkung von Wertpapieren lohnt sich oft ein zweiter Blick

Für Bausparer gibt es ab 2021 mehr Förderung vom Staat

Baufinanzierung – Finanzierungsarten und Finanzierungsablauf