Offene Immobilienfonds investieren meist in Gewerbeimmobilien wie Bürohäuser, Einkaufszentren, Logistik- und Hotelgebäude im In- oder Ausland. Manche Fonds haben einen Schwerpunkt auf bestimmte Länder oder Regionen, einige sind auch auf Wohngebäude spezialisiert. Die Wertentwicklung hängt davon ab, wie hoch die Mieteinnahmen sind und wie sich der Wert der Gebäude entwickelt.

Offene Immobilienfonds investieren meist in Gewerbeimmobilien wie Bürohäuser, Einkaufszentren, Logistik- und Hotelgebäude im In- oder Ausland. Manche Fonds haben einen Schwerpunkt auf bestimmte Länder oder Regionen, einige sind auch auf Wohngebäude spezialisiert. Die Wertentwicklung hängt davon ab, wie hoch die Mieteinnahmen sind und wie sich der Wert der Gebäude entwickelt.

Für offene Immobilienfonds gelten besondere Haltefristen und Rückgaberegeln

In der Finanzkrise 2008 sind die bis dahin wertstabilen und sicheren Offenen Immobilienfonds massiv unter die Räder gekommen. Damals wollten viele Anleger zeitgleich ihre Fondsanteile veräußern. Da ein Offener Immobilienfonds das Geld der Anleger in physische Immobilen investiert, können diese nicht wie Aktien oder Rentenpapiere zeitnah veräußert werden, um den Gegenwert an den Anleger auszuzahlen. Dies führte in der Finanzkrise dazu, dass viele Offene Immobilienfonds geschlossen wurden und das Kapital erst nach einer wirtschaftlich sinnvollen Veräußerung einzelner Immobilien in Teilbeträgen an die Anleger ausgezahlt wurde.

Im Jahr 2013 hat der Gesetzgeber eine Neuregelung für die Anlage in Offene Immobilienfonds umgesetzt. Seitdem gibt es eine Mindesthaltefrist von zwei Jahren und außerdem muss die Rückgabe von Fondsanteilen mit einer Frist von zwölf Monaten angekündigt werden. Dies führte wieder zu gestärktes Vertrauen der Anleger in diese Anlageklasse. Damit hat sich zwar die Flexibilität dieser Anlageklasse verschlechtert, allerdings sollten Investitionen in Offene Immobilienfonds schon immer mittel- bis langfristig angesehen werden und als attraktive stabile Beimischung für das Anlagedepot dienen.

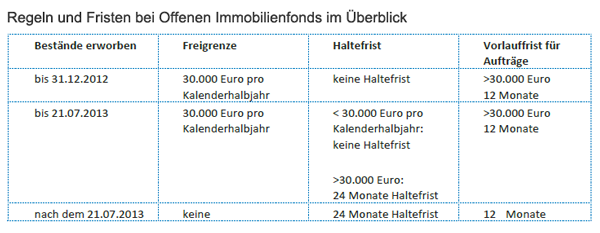

In der folgenden Übersicht sind die Regeln und Fristen zusammengefasst:

Was muss bei einem Verkauf beachtet werden?

Bei Anteilsrückgaben an die Kapitalverwaltungsgesellschaft (KVG) nach § 255 Abs. 3 und 4 und § 346 Abs. 2 KAGB muss zunächst unterschieden werden, zu welchem Zeitpunkt die zu veräußernden Bestände erworben wurden:

- Altbestände (Anteile die bis zum 31. Dezember 2012 erworben wurden):

Bei einer Rückgabe von Anteilen, die bis zum 31. Dezember 2012 erworben wurden, gilt eine Freigrenze von 30.000 Euro pro Kalenderhalbjahr. Über den Betrag hinausgehende Anteile können mit einer unwiderruflichen Rückgabeerklärung veräußert werden, die mit einer Vorlauffrist von 12 Monaten abgegeben werden muss. - Altbestände (Anteile die vom 1. Januar 2013 bis 21. Juli 2013 erworben wurden):

Bei einer Rückgabe von Anteilen, die vom 1. Januar 2013 bis 21. Juli 2013 erworben wurden, gilt eine Freigrenze von 30.000 Euro pro Kalenderhalbjahr. Über den Betrag hinausgehende Anteile unterliegen einer Mindesthaltefrist von 24 Monaten und können mit einer unwiderruflichen Rückgabeerklärung veräußert werden, die mit einer Vorlauffrist von 12 Monaten abgegeben werden muss.

Für beide Konstellationen gilt ein Verkauf bis 30.000 Euro pro Kalenderhalbjahr.

Für alle Anteile, die nach dem 21. Juli 2013 erworben wurden, gilt eine generelle Mindesthaltefrist von 24 Monaten ohne Freigrenze. Ein Verkaufsauftrag muss mit einer Vorlauffrist von 12 Monaten eingereicht werden.

Sie haben dann die Wahl zwischen:

- Rückgabe „zum frühestmöglichen Zeitraum“: der Verkauf erfolgt zum nächstmöglichen Handelstag des Fonds nach Ablauf der gesetzlichen Haltefristen. Sollten die gewünschten Anteile unterschiedliche Haltefristen haben, wird der Auftrag in mehreren Teilen zum jeweils frühestmöglichen Zeitpunkt ausgeführt.

- Rückgabe „zu einem vorgegebenen Datum“: sinnvoll, wenn die Auszahlung zu einem bestimmten Zeitpunkt oder Anlass, bzw. bei unterschiedlichen Haltefristen in einer Summe erfolgen soll. Das Datum muss nach Ablauf der gesetzlichen Haltefristen gewählt werden.

Unwiderruflichen Rückgabeerklärung (Kündigung), was heißt das?

Nach Abgabe einer unwiderruflichen Rückgabeerklärung (Kündigung) werden die gekündigten Anteile im Depot gesperrt. Depotüberträge oder sonstige Verfügungen dieser Anteile sind nicht mehr möglich. Ertragsausschüttungen bei unwiderruflich gekündigten Beständen erfolgen dann als Barausschüttung.

Können Anteile an Offenen Immobilienfonds auf ein anderes Depot übertragen werden?

Der Übertrag von Anteilen an Offenen Immobilienfonds auf ein anderes Depot ist möglich. Ausschlaggebend hierbei ist, dass keine unwiderrufliche Rückgabeerklärung für die Anteile abgegeben wurde. Hinweis: Bei einem entgeltlichen Übertrag mit Gläubigerwechsel sind die gesetzlichen Haltefristen von 24 Monaten für den Empfänger zu berücksichtigen.

1. Warum offene Immobilienfonds

Attraktive Immobilien in Ballungszentren sind für viele Privatanleger unerschwinglich teuer, besonders wenn es sich dabei um Gewerbeimmobilien handelt. Und selbst wenn ein Anleger über die finanziellen Mittel verfügen sollte, ist es generell schwierig die richtige Immobilie zu finden oder aus einem Pool von Objekten das passende auszuwählen. Dennoch stellen Immobilien als Sachwerte oft eine sehr spannende Vermögensklasse (Asset Class) dar. Was liegt da näher, als sich mit anderen Anlegern zusammenzuschließen und die Immobilien professionell managen zu lassen?

2. Wie profitiert ein Anleger von offenen Immobilienfonds

Anleger profitieren von Mieterträgen und Wertsteigerungen der in den Fonds enthaltenen Immobilien.

3. Wie sicher ist ein offener Immobilienfonds

Offene Immobilienfonds bieten Chancen, sind aber nicht ohne Risiken zu haben: Ihre Wertentwicklung ist abhängig von der Entwicklung der jeweiligen Immobilienmärkte. Die Anteilswerte können unter den Einstandspreis fallen, zu dem ein Anleger den Anteil erworben hat. Beispiele für mögliche Risiken sind: Vermietungs- und Bewertungsrisiken, Zinsänderungsrisiken, Währungskursrisiken und Risiken aus Währungskursabsicherungsgeschäften.

Da offene Immobilienfonds in der Regel breit streuen – etwa nach dem den Standort, der Nutzungsart, der Größe und nach dem Alter der Immobilie, dem Branchen- und Mietermix sowie nach den Laufzeiten der Mietverträge, machen sie sich unabhängiger von den Entwicklungen einzelner Länder, Wirtschaftsbranchen und Unternehmen und reduzieren damit auch dazu Risiko.

4. Hat ein offener Immobilienfonds eine bestimmte Laufzeit

Bei einem offenen Immobilienfonds gibt es keine Laufzeiten. Anleger können im Prinzip jederzeit ihre Anteile an die Fondsgesellschaft zurückgeben. Bis Mitte 2013 war das auch sehr kurzfristig möglich. Aktuell gilt es für Anleger ein paar Regeln zu beachten.

5. Welche Rückgabefristen gibt es bei offenen Immobilienfonds

Anteile müssen vor Rückgabe mindestens zwei Jahre gehalten werden. Darüber hinaus gibt es eine einjährige Kündigungsfrist. Der Ausstieg aus einem offenen Immobilienfonds will somit geplant sein. Der Grund für diese Einschränkung: Wollen viele Anleger in kurzer Zeit ihr Geld zurück, kann das zu einem Liquiditätsengpass beim Fonds führen. Deshalb hat der Gesetzgeber mit den Haltefristen einen Puffer eingeführt.

6. Für wen sind offene Immobilienfonds geeignet

Offene Immobilienfonds sind eine flexible Möglichkeit, schon mit kleinen Summen von rund 50 Euro breit gestreut in Immobilienanlagen zu investieren. Allerdings ist es nicht ratsam, seine ganzen Ersparnisse in einen solchen Fonds anzulegen. Als Beimischung sind sie im Prinzip für alle Privatanlegergruppen geeignet, allerdings sollten Anleger ein wenig Geduld mitbringen: Als Faustregel gilt ein Anlagehorizont von fünf Jahren. Auch Sparpläne sind möglich.

7. Wie werden offene Immobilienfonds vererbt oder verschenkt

Nach einem Erbfall sind Offene Immobilienfonds nicht in der ganzen Summe sofort veräußerbar. Es gelten auch hier die oben genannten Kündigungsfristen. Eventuell kann nur ein Teil davon sofort veräußert werden. Welche Kündigungsfristen gelten, hängt davon ab, wann die Verstorbene oder der Verstorbene den Fonds erworben hat.

War dies vor dem 22. Juli 2013, dann können Erben über 30.000 Euro pro Kalenderhalbjahr frei verfügen. Höhere Beträge müssen mit einer Kündigungsfrist von zwölf Monaten gekündigt werden. Hat die Verstorbene oder der Verstorbene den Fonds ab dem 22. Juli 2013 erworben, gilt eine Ersthaltefrist von 24 Monaten. Nach zwölf Monaten sind sie mit einer Frist von zwölf Monaten kündbar. Der halbjährliche Freibetrag von 30.000 Euro entfällt dann.

Aufgepasst: Sobald man sich die Anteile auf seinen Namen übertragen lässt, muss die seit 22. Juli 2013 gültige Ersthaltefrist von 24 Monaten einhalten werden, egal wann die Verstorbene oder der Verstorbene den Fonds erworben hatte.

Dies wird in den meisten Fällen im Rahmen einer Schenkung so erfolgen. Denn dann werden die Anteilswerte ohne eine Veräußerung an einen anderen Depotinhaber übertragen. Der Vorteil besteht dann darin, dass vor langer Zeit beispielsweise attraktive Einstiegskurse vorhanden waren, was sich beim Wertzuwachs positiv bemerkbar macht. Es kann aber auch sein, dass die heutigen Verkaufskurse unattraktiv zum veräußern sind und man auf „bessere Zeiten“ warten möchte. Dies kann auch bei einer Erbschaft aus Sicht der Anlageoptimierung eine sinnvolle Option sein.