Den Anlegern haben in den vergangenen Jahren Value Investments wenig Freude bereitet, denn sie hatten gegenüber Wachstumstiteln eine beträchtlich geringere Entwicklung zu verzeichnen. Dies ist durchaus ungewöhnlich, da Value-Aktien sich zuvor über längere Zeiträume immer klar besser entwickelten als Growth-Aktientitel. Ob das klassisches Value Investing nun vor einer Renaissance steht, soll in diesem Beitrag beleuchtet werden. Doch was ist eigentlich Value und was ist eigentlich Growth? Diese beiden Begriffe werden immer wieder genannt, um gewisse Aktiengattungen voneinander zu unterscheiden. Doch was unterscheidet beide eigentlich voneinander?

Was für ein Comeback der Zykliker spricht – und was nicht

In der Grundidee stellt man sich unter einer Wachstumsaktie beziehungsweise einem Growth-Titel ein Unternehmen vor, das hohe Wachstumsraten aufweist, zumeist im Bereich zukunftsweisender Technologien unterwegs ist und deutlich schneller wächst als die Wirtschaft insgesamt. Valueaktien – oder auf Deutsch – werthaltige Titel sind hingegen solche Unternehmen aus alteingesessenen, etablierten Industrien. Idealerweise wachsen auch sie, aber eben bei Weitem nicht so stark. Dementsprechend unterschiedlich fällt die Bewertung aus. Gemessen an den aktuellen Erträgen und der Kennzahl Kurs/Gewinn-Verhältnis (KGV) sind Wachstumsaktien in der Regel teurer als Valueaktien, weil sie die hohen Wachstumsraten der Zukunft im aktuellen Kurs inkludieren. Gerade zuletzt wurden beide Aktienkategorien immer wieder miteinander verglichen, weil in den vergangenen Jahren die in der Historie meist zu teuren Growth-Werte, Value-Titel in der Performance klar hinter sich gelassen haben. Das hatte es zuvor über einen so langen Zeitraum noch nie gegeben.

Warum der standardisierte Vergleich Value vs. Growth hinkt

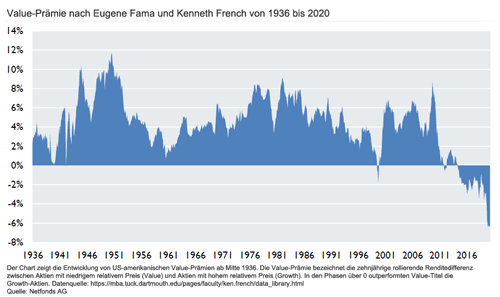

Für den schematisierten Vergleich zwischen Growth- und Value-Aktien, der zuletzt immer wieder dargestellt wurde, werden jedoch nicht einmal Bewertungsmaßstäbe wie das KGV herangezogen. Sie basieren ausschließlich auf Basis des Kurs-Buchwert-Verhältnisses (KBV). Kurz gesagt, es werden die Aktien mit einem geringen KBV mit den Aktien verglichen, die ein hohes KBV besitzen. Das KBV drückt aus, was ein Unternehmen Stand heute wert ist, wenn man es liquidieren würde. Hat ein Unternehmen ein KBV von Eins, dann kann man es theoretisch zerschlagen und bis zum letzten Computer allen Besitz des Unternehmens veräußern, mögliche Schulden abbezahlen und dann plus minus Null raus gehen. Liegt das Kurs-Buchwert-Verhältnis unter Eins, dürfte der Erlös aus der Liquidation dann sogar höher sein, als man an der Börse für das Unternehmen bezahlt hat. Verglichen werden oft zehnjährige rollierende Renditen. Es wird also zurückgeschaut, ob es besser gewesen wäre, vor zehn Jahren in Value-Aktien angelegt zu haben oder in Growth-Aktien.

Diese Vergleichsmethode basiert auf dem 3-Faktor Modell der Wirtschaftsprofessoren Kenneth French und Eugene Fama. Letzterer ist vor allem für die Erfindung der Kapitalmarkteffizienztheorie bekannt, die mit den realen Umständen an den Finanzmärkten allerdings wenig gemein hat. Nichtsdestotrotz erhielt er hierfür einen Nobelpreis. Wirtschaftswissenschaftliche Theorien müssen nur in sich und ihrer simulierten Welt schlüssig sein, und nicht der Realität standhalten. Das war schon immer so. Auch für den Vergleich von Value und Growth greift die Methode zu kurz. Den Faktor „Value“ allein auf ein geringes Kurs/Buchwert-Verhältnis zu reduzieren, ist falsch. Der Wert eines Unternehmens ist vielmehr als seine heutige Substanz. Viel wichtiger sind die freien Cash-Flows, die es in der Zukunft erwirtschaften wird. Diese sind dann noch abzuzinsen. Hier findet sich dann auch ein durchaus berechtigter Grund für die bessere Performance von Wachstumsaktien in den vergangenen Jahren. Denn je geringer der Zins, desto weniger reduzieren sich die zukünftigen Gewinne durch das Abzinsen.

Natürlich ist es deutlich schwerer zukünftige Erträge zu prognostizieren als den Buchwert eines Unternehmens zu ermitteln. Das übernehmen ja schon die Wirtschaftsprüfer. Insofern sind die Ansprüche an uns Value-Investoren gewachsen. Denn in einer durch disruptive Technologien sich immer schneller wandelnden Welt, kommt dem zukünftigen Ertrag und damit der Widerstandsfähigkeit eines Geschäftsmodels eine immer größere Bedeutung zu.

Welche Faktoren Warren Buffet berücksichtigt

Der berühmteste Value-Investor aller Zeiten, Warren Buffet, gibt hier Orientierung mit den Kriterien, die er aufgestellt hat für eine Value-Aktie. Der Buchwert spielt hierbei keine so wichtige Rolle. Wichtig für ihn sind hohe Gewinnmargen, ein Burggraben als Schutz vor Konkurrenz, ein verantwortungsvolles Management, das das Geld der Aktionäre richtig zu allokieren weiß und dauerhaftes Wachstum. Schon 1992 schrieb Warren Buffett in den Geschäftsbericht seiner Investmentholding Berkshire Hathaway, dass ein Unternehmen mit einem hohen Kurs/Buchwert-Verhältnis, einem hohen Kurs-Gewinn/Verhältnis und einer niedrigen Dividendenrendite ebenfalls eine Value-Aktie sein kann. So kann man sich heute trefflich darüber streiten, ob ein Unternehmen wie Microsoft nicht eine Value-Aktie ist, denn sie erfüllt ja all die oben genannten Kriterien.

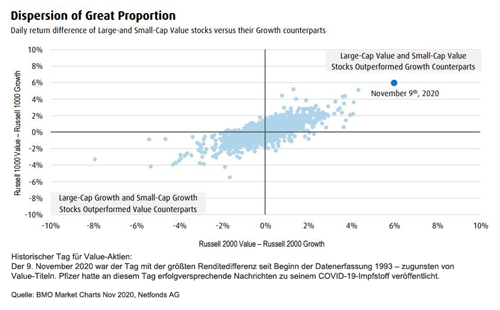

Doch kommen wir noch einmal auf den standardisierten Vergleich von Value und Growth zurück: Ist eine starke konjunkturelle Erholung aufgrund des fortschreitenden Impfprozesses absehbar, kann es schon sein, dass die zyklischen Aktien wie Banken oder Automobile, die sich derzeit oft durch ein niedriges KBV auszeichnen, einen Teil ihrer Underperformance aufholen. An der sich fortsetzenden Disruption in fast allen Branchen wird sich jedoch nichts ändern und auch nichts daran, dass nur Unternehmen mit einem zukunftsträchtigen Geschäftsmodell höher bezahlt werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Versicherungen kündigen – Tipps zu Fristen, Formulierungen und auf was man sonst noch achten sollte

Was Anleger 2021 erwartet – Traumbörsen und globales Wirtschaftswunder voraus?

Baufinanzierung – Sonderkündigungsrecht nach § 489 BGB

Quelle: Stefan Riße, Acatis