Christine Lagarde, die Chefin der Europäischen Zentralbank (EZB), hat den Zeitraum für hohe Inflationserwartungen ausgeweitet. Sie spricht von temporär – allerdings ist der Begriff in alle Richtungen dehnbar. Denn allen Forderungen nach einer baldigen Zinsanpassung erteilt sie zugleich eine Absage. Wie sich in diesem Spannungsfeld die Baufinanzierungszinsen entwickeln und was in einem konkreten Finanzierungsfall ratsam ist, soll im aktuellen Zinskommentar betrachtet werden.

Inflationsbetrachtung der EZB – Die temporäre Phase verlängert sich

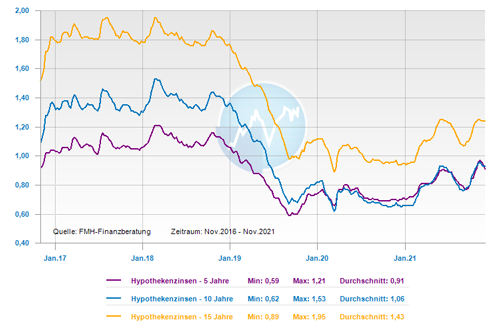

Die Zinsen für Baufinanzierungen setzten im November 2021 ihren Kurs fort: Dieser verlief schwankend, leicht aufwärts mit kleinen Ausschlägen. So bewegen sich die günstigsten Angebote für ein 10-jähriges Baudarlehen bei 0,64 Prozent, für eine 15-jährige Darlehensfestschreibung liegen diese bei 0,93 Prozent und eine 20-jährige Zinsbindung ist derzeit ab 1,18 Prozent zu haben.

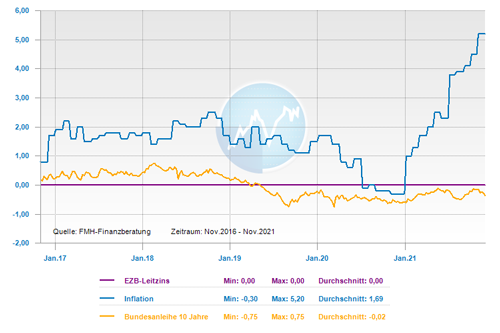

Auf den Zinsmärkten ist durch die momentan hohen Inflationsraten eine Dynamik entstanden, die auch vor den Baufinanzierungen nicht halt macht. Dieser Effekt wird noch dadurch verstärkt, dass das Abflachen der Inflationskurve voraussichtlich erst später beginnen wird, als zunächst prognostiziert. Die EZB-Präsidentin hat erst kürzlich ihre Einschätzung revidiert und so zugegeben, dass wir noch länger mit hohen Preissteigerungen rechnen müssen. Die bisher in den Vordergrund gestellten Sondereffekte, welche zur derzeit hohen Inflation beitragen, werden nicht mit einem Schlag im Januar 2022 verschwunden sein, sondern sich im Jahresverlauf sukzessive rauspreisen. Fachleute erwarten weiterhin, dass es sich zudem noch nicht abzeichnet, dass der Rückstau durch Ressourcen- und Lieferengpässe demnächst auflöst wird.

Für die Bauzinsen bleibt das Potential für stärkere Anstiege noch gedeckelt

Die Kerninflation im Euro-Raum liegt im Oktober 2021 seit langer Zeit über der von der Europäischen Zentralbank (EZB) gewünschte zwei Prozentmarke. Und je mehr Inflationsängste die Finanzmärkte bewegen, umso stärker sind in der Regel auch die Zinsausschläge nach oben. Aber: Momentan ziehen die Zinsen nicht dynamisch mit, sondern verharren in engen Bandbreiten. Es gibt zwar eine leichte Tendenz nach oben, diese ist jedoch aus jetziger Sicht nicht bedrohlich für Baufinanzierer. Für Fachleute wird sich diese Entwicklung noch für eine längere Zeit so fortsetzen, denn die EZB ist erklärtermaßen willens und bereit, die eigentlich natürliche Aufwärtsbewegung der Zinsen weiterhin entschieden zu bremsen. So müssen sich Baufinanzierer langfristig zwar auf ein leicht steigendes Umfeld einstellen, die Tiefstwerte der Vergangenheit werden höchstwahrscheinlich aber nicht mehr auf der Tagesordnung stehen. Dennoch bleibt im langfristigen Vergleich das Zinsniveau dank der Manipulation der EZB aber weiterhin sehr, sehr niedrig.

Die Fed zeigt sich agil und die EZB reagiert träge

Die EZB stellt weiterhin ein Anheben des Leitzinses nicht in Aussicht. Es ist eher das Gegenteil der Fall: So bekräftigte Christine Lagarde am Rande des Frankfurt European Banking Congress Mitte November 2021 ihre Prognose, dass eine Zinserhöhung im Jahr 2022 unwahrscheinlich sei. Sie möchte vielmehr mit dem weiteren Hinauszögern das Abflauen des temporären Inflationsschocks abwarten. Damit verhält sie sich defensiver als die US-Notenbank Fed, die damit begonnen hat, die Anleiheankäufe zu reduzieren und einen ersten Zinsschritt für Mitte 2022 in den Raum geworfen hat. Ein Vorbild für die Europäische Zentralbank? Experten meinen ganz klar nein, denn die Federal Reserve System (Fed) und die Europäische Zentralbank (EZB) drifteten auseinander. Beide Notenbanken haben unterschiedlich formulierte Ziele und Strategien und außerdem völlig andere Voraussetzungen in ihren Märkten. So ist für die Zurückhaltung von Christine Lagarde ein wichtigen Grund, dass in der heterogenen Euro-Zone mit unterschiedlichen Voraussetzungen agiert werden muss. Denn über den hochverschuldeten EU-Ländern schwebt eine Zinserhöhung wie ein Damoklesschwert. Wenn die EZB den Zins zu früh nach oben anpasst, können diese sich nicht mehr so günstig refinanzieren.

Bei den aktuellen Baufinanzierungen sind lange Zinsbindungen beliebt

Fachleute raten beim Immobilienkauf zu Gelassenheit, denn es sind derzeit keine abrupten und nachhaltigen Zinsanstiege zu erwarten. Für eine fundierte Finanzierung der Immobilie ist nicht die letzte Nachkommastelle beim Zinssatz relevant, sondern die wirklich passende Immobilie, welche im individuellen Fall ihren Preis wert ist. Aufgrund des derzeit knapperen Angebotes, dauert es oft etwas länger, eine passende Immobilie zu finden. Für die Gestaltung der Finanzierung gibt es auf dem Baufinanzierungsmarkt verschiedenste Möglichkeiten. Derzeit ist es bei Darlehensnehmern beliebt, eine lange Zinsbindung einzugehen, wenn dies gut in die Rückzahlungskalkulation passt. Denn wenn mit tendenziell steigenden Zinsen in den nächsten Jahren zu rechnen ist, kann man sich mit langfristigen Zinsfestschreibungen eine sehr hohe Planungssicherheit sichern.

Ein weiterer Vorteil besteht darin, dass eine längere Zinsbindung zusätzlich für Flexibilität bezüglich des Zeitpunkts der Anschlussfinanzierung sorgt. Da es generell nach zehn Jahren und jedem folgenden Jahr der Darlehenslaufzeit möglich ist, die Zinsfestschreibung zu kündigen, geht man keine längerfristigen Bindungen ein. Darüber hinaus bedeutet dies auch einen zeitlichen Puffer, um dann günstige Finanzierungskonditionen abzupassen. Wer auf Nummer Sicher gehen möchte, kann auch einen Darlehensgeber wählen, der ein Volltilgerdarlehen mit mehr als 35 Jahren Laufzeit anbietet.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: schwankend seitwärts

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

DAX 40 – Eine Revolution oder ein Rohrkrepierer?

Autoversicherung – Wechseln ist sinnvoll und kleingedrucktes zu beachten ist angeraten

Zahnersatz – Krankenkassen zahlen bald höheren Zuschuss und Bonus