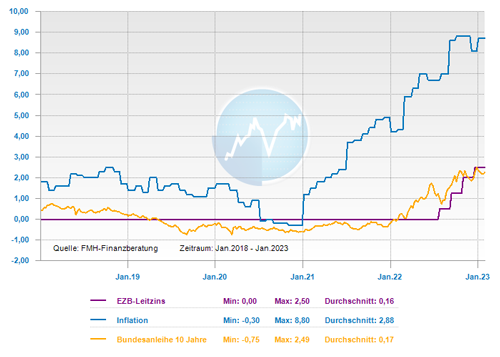

Die Zinserhöhungen in den USA dürften nach dem markanten Anstieg der Leitzinsen in 2022 im ersten Quartal 2023 enden. Von der Europäischen Zentralbank (EZB) waren die Aussagen im Dezember 2022 für die Eurozone gegenteilig. Hier wurde klar kommuniziert, dass die Zinsen noch deutlich und in einem gleichmäßigen Tempo steigen müssen, um ein ausreichendes restriktives Niveau zu erreichen. So wurde von der EZB und Fed wiederholt signalisiert, dass die Zinsen für einige Zeit hoch bleiben müssen, damit der Rückgang der Inflation auch nachhaltig ist.

Ein wichtiger Gradmesser wird die Konjunktur sein, da der zugrundeliegende Inflationsdruck letztlich nur bei einem Vorliegen freier Kapazitäten, d.h. wenn keine Vollbeschäftigung mehr herrscht, nachlässt. Deshalb wird mit Zinssenkungen erst dann zu rechnen sein, wenn die Konjunktur aus Sicht der Zentralbanken schwächer ist als dies zur Inflationsbekämpfung nötig ist. Auch ist es ist weiterhin unklar, welches Zinsniveau die Zentralbanken schließlich als ausreichend restriktiv erachten.

Entwicklung der Anlagemärkte im Januar 2023

Im Januar 2023 verzeichneten die Kapitalmärkte die stärksten Zuwächse seit Jahren. So konnten sich globale Aktien um +7 Prozent und globale Anleihen um +3 Prozent nach oben entwickeln. Dabei haben sich die europäischen Aktienleitindizes deutlich stärker als ihre amerikanischen oder asiatischen Pendants entwickelt.

So konnte der deutsche DAX Index um +8,6 Prozent zulegen und wurde vom französischen CAC 40 Index noch mit einem Zuwachs von +9,4 Prozent überboten. Auch der niederländische AEX-Index und der österreichische Austrian Traded Index (ATX) mit jeweils +8,2 Prozent lagen gut im Rennen. Beim britischen Pendant FTSE 100 Index spiegelte sich weiterhin die derzeitige wirtschaftliche Schwäche mit dem geringen Zuwachs von nur +4,3 Prozent wieder.

Eine außereuropäische Ausnahme bildete der amerikanische technologieorientierte NASDAQ Composite Index, der mit +10,7 Prozent eine sehr kräftige Erholung vollzog. Dagegen konnte der Dow Jones Industrial Average Index nur +2,8 Prozent erwirtschaften, wogegen der S&P 500 Index mit +6,2 Prozent ein respektableres Ergebnis erreichte. Auch in Asien gab es große Unterschiede. Der NIKKEI 225 Index kam nur auf +4,7 Prozent Zuwachs, wogegen der Hang Seng Index mit +10,4 Prozent auch eine kräftige Erholung erreichte.

An den Anleihenmärkten trieben langfristig sinkende Zinsen die Kurse. So sank die Rendite von zehnjährigen deutschen Staatsanleihen um 29 Basispunkte und die zehnjährigen US-Staatspapiere rentierten sogar 0,38 Prozent niedriger. Durch die gleichzeitige Einengung der Kreditaufschläge stiegen die Kurse von US-Unternehmensanleihen guter Qualität besonders stark an. In Europa verzeichneten langlaufende italienische Staatsanleihen einen kräftigen Kursschub.

An den Rohstoffmärkten konnten Gold, Kupfer und Aluminium deutliche Gewinne erzielten. Der Ölpreis bewegte sich mit -2,0 Prozent leicht abwärts, unterschritt jedoch die Marke von 80 US-Dollar je Fass nicht signifikant.

Das Comeback der Anleihen für die Diversifikation

Anleihen erfreuten sich aufgrund ihrer weitgehenden Stabilität für lange Zeit bei professionellen und privaten Anlegern als Anlageklasse einer großen Beliebtheit. Sie dienten in den Anlageportfolios nicht selten zur Risikominderung und Diversifizierung. Doch angesichts von Inflation und steigenden Marktzinsen setzte nun ein breiter Ausverkauf am Anleihenmarkt ein und der den seit drei Jahrzehnten andauernden Bullenmarkt wurde jäh beendet. Aktuell könnte aber ein guter Zeitpunkt zum Widereinstieg gekommen sein, der sich nicht nur in den gestiegenen Renditen der Zinspapiere offenbart. Warum dies so ist und worauf man als Anleger im aktuellen Marktfeld achten sollten, soll nachfolgend beleuchtet werden.

Woher kommt der aktuelle Aufwind für die Anlageklasse Anleihen?

Hintergrund für die höheren Zinsen ist der restriktive geldpolitische Kurs der Notenbanken, der auf den stark gestiegenen Inflationsraten fußt. Deren Anstieg hängt wiederum mit den explodierenden Energiepreisen zusammen. Dies ist in erster Linie auf den Krieg in der Ukraine zurückzuführen. Das Bild ist aber nicht einheitlich: So sorgt in Europa vor allem das knappe Angebot von Öl und Gas für die derzeit immer noch hohen Inflationsraten.

In den USA hingegen haben wir es mit einer nachfragegetriebenen Inflation zu tun, die auf gestiegene Lohnkosten und eine rückläufige Sparquote zurückzuführen ist. Zwar ist die US-Notenbank Federal Reserve System (Fed) bei den Zinserhöhungen der Europäischen Zentralbank (EZB) deutlich voraus, aber die Europäer ziehen mittlerweile nach. Die Anlageklasse der Anleihen profitiert aktuell davon, dass nun neue Kupons mit einem höheren Zinsniveau auf den Markt kommen, was sie für Anleger deutlich interessanter werden lässt. Außerdem sehen viele verzinsliche Papiere nach den Kursverlusten in diesem Jahr wieder attraktiv aus.

Worauf sollte man als Anleger achten, um von gestiegenen Zinsen und Renditen zu profitieren?

Es sollte auf Qualität geachtet werden: Staatsanleihen oder Corporate Bonds mit Investmentgrade-Rating in US-Dollar oder Euro stehen hier im Fokus. Vorsichtiger sollte man hingegen im Bereich High Yield angesichts höherer Wahrscheinlichkeiten für Ausfallrisiken (CDS-Entwicklung) sein. Zudem sollten Zinsstrukturkurven nicht völlig außer Acht gelassen werden: Hier zeigt sich, dass beispielsweise in den USA die Zinsen für kurzlaufende Anleihen höher sind als für langlaufende Papiere.

Auch in Europa ist das inverse Bild ähnlich. In der Vergangenheit war dies immer ein Indikator dafür, dass eine Rezession bevorsteht. Wenn sich die Wahrscheinlichkeit dafür erhöht, spricht dies für den Kauf von Anleihen mit längeren Laufzeiten, da dort bei einer Rezession die Zinsen über die gesamte Kurve zurückgehen, was wiederum Kursgewinne besonders bei den langlaufenden Papieren bedeutet.

Wohin entwickeln sich die Zinsen?

In den USA zeigte sich, dass die Fed bei ihrer letzten Sitzung bei den Zinserhöhungen das Tempo heraus nahm. Zwar stellt die US-Notenbank Federal Reserve System (Fed) bei ihren Maßnahmen derzeit die Inflationsbekämpfung klar in den Vordergrund, Ziel dürfte hier aber auch ein soft landing der Wirtschaft sein.

Da die Teuerungsrate in der Eurozone noch höher ist als in den USA, ist erkennbar, dass die Europäische Zentralbank (EZB) beim Kampf gegen die Preissteigerungen weiterhin einen straffen Kurs verfolgen wird. Eine Inflationsrate von vier bis fünf Prozent kann in der Eurozone für 2023 als realistisch eingeschätzt werden, so dass der Leitzins in Europa zum Ende des ersten Quartals bzw. im zweiten Quartal 2023 jenseits von drei Prozent liegen könnte.

Mit Blick auf das Jahr 2022 kann man aufgrund des ungewöhnlich starken und schnellen Zinsanstieges von einem „Renten-Crash“ sprechen. Das bevorstehende Jahr 2023 könnte man hingegen mit „ja, aber“ umschreiben. Deshalb sollten Anleger die Anleihen nicht außer Acht lassen. Der Fokus sollte vor allem auf Emittenten mit einer soliden Bonität gerichtet werden, die eine gute Marktstellung und gute Chancen vorweisen können, auch eine Rezession zu überstehen. Allerdings sollte man sich als Anleger bewusst sein, dass angesichts der Inflation, die derzeitigen Zinserhöhungszyklen noch nicht vorbei sind. Erst wenn die Inflation zurückgeht, ist eine Rallye am Rentenmarkt möglich.

Ausblick auf die zukünftige Kapitalmarktentwicklung

Am wahrscheinlichsten ist eine Entwicklung mit einer im historischen Vergleich eher milden Rezession, d.h. die Arbeitslosenraten werden um 1 bis 1,5 Prozent in Europa und den USA ansteigen. Aber auch die Bekämpfung der Inflation und die Sicherung der Energieversorgung in Europa, werden weiterhin die wesentlichen Herausforderungen bleiben.

Dieser Prozess dürfte jedoch einige Zeit in Anspruch nehmen und zu einer erhöhten Kapitalmarktvolatilität führen. Das Verhalten der US-Notenbank Federal Reserve System (Fed) wird bezüglicher Entwarnungssignale für die Kapitalmärkte zentral bleiben. Die zur Inflationsbekämpfung nötige Konjunkturschwäche ist dann erreicht, wenn sich die US-Wirtschaft entweder für einige Zeit unterdurchschnittlich entwickelt hat oder in eine ausgeprägte Rezession gefallen ist.

Bei der Zinsertragskurve, gemessen wird hier die Rendite der Staatsanleihen über 10 Jahre abzüglich 3 Monate, signalisiert derzeit eine Rezession und damit ein Ende der Hochzinsphase etwa 12 Monate vor einer Rezession. Dieses Segment der US-Zinskurve hatte im Oktober 2022 erstmals eine inverse Entwicklung. Ein Rückgang der Inflation auf die Zentralbankziele von 2 Prozent ist demgegenüber für eine Entwarnung seitens der Kapitalmärkte nicht erforderlich, da die Inflation mit einer schwächeren Konjunktur absehbar sinkt, in aller Regel aber deutlich verzögert.

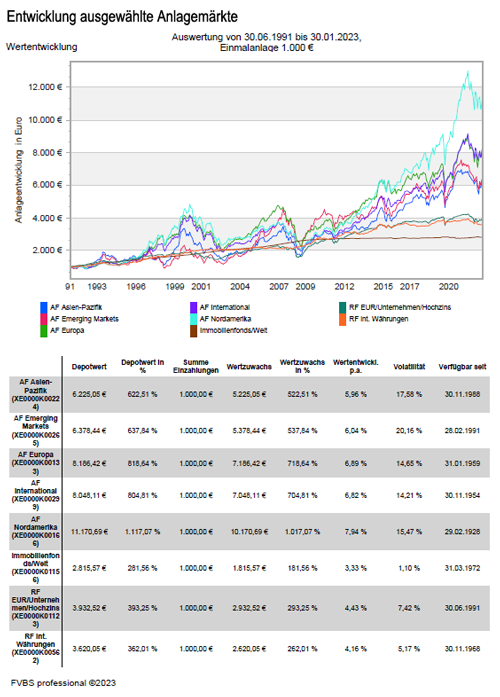

Als Basisinvestments sind in diesem Umfeld dividendenorientierte Anlagen ein Option. Auch ausgewählte Mischfonds gehören dazu. Für längerfristige Anlagethemen ist ein Fokus auf die „Alternde Gesellschaft“, die „Digitalisierung“, Klimawandel und Infrastruktur aussichtsreich. Im Anleihenbereich sind weiterhin Unternehmensanleihen aus dem Euroraum dem Vorzug gegenüber Staatsanleihen zu geben. Auch Anleihen von aufstrebenden Ländern und Unternehmen in Hartwährungen sowie Wandelanleihen können als Ergänzungsanlage für eine Depotbeimischung dienen. Auch offene Immobilienfonds können wegen ihrer geringen Schwankungsbreite zur Depotstabilisierung beitragen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet. Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

- Bereich “Das Comeback der Anleihen für die Diversifikation“ von DJE Kapital AG

Anlagekommentar Januar 2023 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Steigerung der Beitragsbemessungsgrenze 2023 für die Sozialversicherung

Photovoltaikanlagen – Für kleinere Anlagen wird der Betrieb jetzt einfacher und günstiger

Sparer-Pauschbetrag – Erhöhung vom Freistellungsauftrag für Kapitaleinkünfte ab 2023