Am Anfang eines neuen Jahres ist es immer ein beliebter Zeitpunkt, an dem Fondsmanager, Fondsgesellschaften und Volkswirte sich an Prognosen für die kommenden 12 Monate wagen. Auch wenn keiner der daran Beteiligten über eine “Glaskugel” verfügt, lohnt es sich für Anleger doch genau hinzuhören, um ein Stimmungsbild zu verschiedenen Anlageklassen oder Märkten zu erhalten. Da passt es gut, dass zum Jahresanfang unzählige Experten beim größten Branchentreffen Europas – dem Fondskongress in Mannheim – aufeinandertreffen und ihre Ideen diskutieren.

Ein Höhepunkt 2024 war wie in jedem Jahr der Sauren Fondsmanagergipfel

Bei dieser Podiumsdiskussion im Rahmen des Fondskongresses unter der Moderation von Dachfondsmanager Eckhard Sauren trafen die renommierten Fondsmanager Klaus Kaldemorgen, Dr. Bert Flossbach und Peter E. Huber aufeinander, um Einblicke in ihre Strategien und Ideen zu geben.

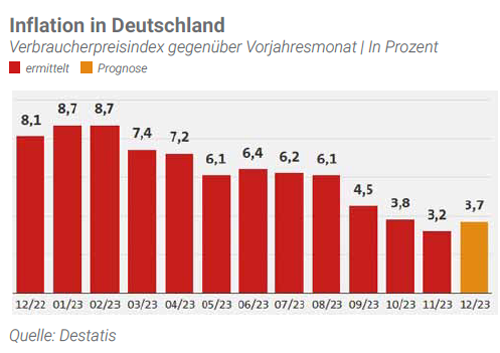

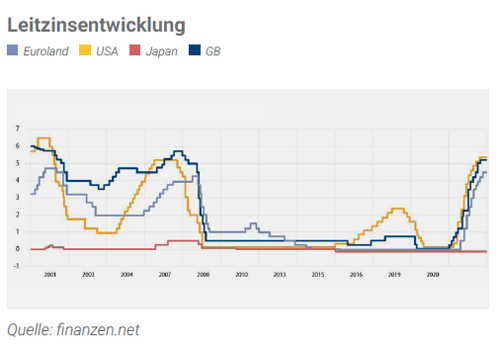

Los ging es mit einem Blick auf die Anleihemärkte, die mit zunehmendem Zinsniveau in 2023 immer attraktiver geworden sind. Die Anlageexperten zeigten sich hier für 2024 eher zurückhaltend in ihrer Beurteilung der Chancen am Rentenmarkt. Dr. Bert Flossbach bezeichnete die Anleiherenditen als „zum Leben zu wenig und zum Sterben zu viel“ und setzt derzeit höchstens sehr selektiv auf Anleihen oder nutzt kurzlaufende Anleihen als Liquiditätsersatz. Trotz der „in beispiellosem Ausmaß und in kurzer Zeit erhöhten Zinsen“ betrachtet Peter E. Huber die aktuellen Renditen am Anleihenmarkt ebenfalls als wenig attraktiv.

Mit einer Rendite von derzeit etwa 2,3 Prozent für zehnjährige deutsche Staatsanleihen empfindet der erfahrene Rentenfondsmanager das Umfeld als ungeeignet für Anleiheninvestitionen, insbesondere vor der Gefahr einer möglichen zweiten Inflationswelle. Klaus Kaldemorgen betrachtet Anleihen hingegen als Risikopuffer im Portfolio, meidet jedoch zusätzliche Kreditrisiken oder längere Laufzeiten.

Relativ einig waren sich die Experten auch beim grundsätzlich positivem Ausblick zu Aktien

Sachwerte sollten für langfristige Anlagen auch in diesem Jahr und darüber hinaus der wichtigste Baustein im Portfolio von Anlegern bleiben. Allerdings gab es kontroverse Diskussionen darüber, in welchen Aktien-Segmenten künftig die besten Chancen geboten werden. Peter E. Huber hält nach wie vor an den von ihm vor zwei Jahren ausgerufenen langfristigen Megatrends in Energie- und Rohstoffwerten fest sowie an Asien inklusive Japan, wo er mehr Wachstum als in der westlichen Welt erwartet. Diese Ansicht wurde von Klaus Kaldemorgen und Dr. Bert Flossbach jedoch skeptisch betrachtet.

Klaus Kaldemorgen sieht die größere Wertschöpfung zukünftig im Technologiebereich. Auch wenn Segmente wie Energie- und Rohstoffwerte kurzfristig punkten könnten, sollten diese doch langfristig von den großen Technologietiteln dominiert werden. Dr. Bert Flossbach teilte diese Ansicht und kennzeichnet den Rohstoff- und Energiebereich als eher kurzzeitiges Investment und nicht als langfristige Anlage.

Obwohl es aus Sicht von Dr. Bert Flossbach derzeit „nicht einfach ist, Top-Qualität zu fairen Preisen zu bekommen“, sind die Meinungen über die „Glorreichen Sieben“ (Microsoft, Amazon, Alphabet, Apple, Meta, Tesla und Nvidia) geteilt. Sowohl Dr. Bert Flossbach als auch Klaus Kaldemorgen sind selektiv in diese Unternehmen investiert. Klaus Kaldemorgen sieht viele positive Eigenschaften bei den großen Titeln, die das breite US-Marktwachstum übertreffen. Für ihn stellt sich daher nicht die Frage, ob, sondern wie viel in diese Titel investiert werden sollten.

Es gibt auch geteilte Meinungen unter den Experten

Dem widerspricht Peter E. Huber, der betont, dass der Rückblick niemandem geholfen hat und es entscheidend ist, was in den nächsten zehn Jahren passiert. Er bevorzugt den Kauf von “langweiligen” Unternehmen mit niedriger Bewertung und vernünftigem Wachstum. Einig waren sich die Anlageexperten dann wieder beim Thema Gold, das als Sachwert und unabhängiger Vermögenswert einen Platz in ihren Portfolios einnimmt.

In einem weiteren Vortrag gab Börsenaltmeister Dr. Jens Ehrhardt sein Stimmungsbild zu den Aktienmärkten. Dabei konzentrierte er sich insbesondere auf die USA und mahnte zur Vorsicht. Eine mögliche Rezession in den Vereinigten Staaten schließt er für die nächsten Monate nicht aus und verschiedene Indikatoren deuten auf eine herausfordernde Zeit hin. Besonders die inverse US-Zinskurve, sein „Lieblingsindikator“, signalisiert wirtschaftlichen Abschwung. Eine inverse Zinsstrukturkurve beschreibt eine Situation, bei der die Renditen langfristiger Anleihen niedriger sind als die Renditen kurzfristiger Anleihen. Normalerweise steigt die Zinskurve, was bedeutet, dass langfristige Zinsen höher sind als kurzfristige. Eine Umkehrung dieser Ordnung deutet oft auf eine wirtschaftliche Unsicherheit hin und wird oft als Indikator für eine mögliche Rezession betrachtet.

Ehrhardt warnt vor einem paradoxen Effekt: Zinssenkungen könnten trotzdem zu sinkenden Aktienkursen führen, da Unternehmensgewinne in Rezessionen tendenziell abnehmen. Chancen sieht Ehrhardt am japanischen Aktienmarkt und erwartet eine weitere Outperformance von großen Wachstumswerten in den USA, wie Nvidia. Deutsche Aktien betrachtet er zurückhaltend, lobt jedoch bestimmte Unternehmen wie SAP sowie Versicherer und Rückversicherer.

Anleihemärkte können in diesem Jahr durchaus für interessante Erträge sorgen

Am Anleihemarkt – auch dem amerikanischen – sieht Dr. Ehrhardt aber durchaus Chancen. Auch wenn deutlich weniger als die vom Markt erwarteten sechs Zinssenkungen eintreffen, bleibt das Chance-Risikoverhältnis für Anleihen aus seiner Sicht mittelfristig vielversprechend. Historisch haben Anleihen von sinkenden Zinsen profitiert. Setzt man die Gewinnverzinsung des US-Aktienmarkts ins Verhältnis zur Rendite der 10-jährigen US-Staatsanleihen, erscheinen Anleihen auch weiterhin als günstig bewertet. Die Präferenz liegt im Hause DJE dabei auf Investment Grade-Anleihen von Emittenten mit guter Bonität, während sie im High Yield-Bereich aufgrund der erwarteten Konjunkturabkühlung eher vorsichtig sind.

Dies deckt sich mit den Markteinschätzungen aus dem Hause Franklin Templeton. Die Investmentexperten des Instituts halten die Renditen aktuell für attraktiv. In der aktuellen Phase des Konjunkturzyklus setzen sie eher auf Qualität, da sich die Zinsen in der Nähe ihres höchsten Niveaus befinden und die Inflation sowie das Wirtschaftswachstum nachlassen. Die Präferenz liegt ebenfalls bei Investment-Grade-Anleihen mit robusten Bilanzen und relativ niedriger Ausfallwahrscheinlichkeit. Angesichts der aktuellen Bewertungen und makroökonomischen Tendenzen erwägt Templeton für die nächsten Monate eine Übergewichtung von Anleihen gegenüber Aktien.

Innerhalb des Aktienbereichs setzt die Fondsgesellschaft immer stärker auf kleinere Unternehmen, sogenannte “Nebenwerte” oder auch Small Caps, da diese stärker von Zinssenkungen in diesem Jahr profitieren könnten als “Large Caps”. Gleichzeitig setzen die Anlageexperten aber auch auf Aktien mit robusten Cashflows und stabilen Dividenden. Diese werden dann besonders attraktiv, wenn die Unsicherheit der wirtschaftlichen Entwicklung und des künftigen Wachstums zunimmt. Entsprechende Qualitätsunternehmen sind oft weniger konjunkturabhängig und können daher über alle Marktzyklen hinweg Wachstum erzielen.

Region Asien ist weiter stark von Chinas Entwicklung abhängig

Dabei sieht Templeton immer mehr Anlagechancen außerhalb der USA, da der seinen Höchststand erreichende US-Dollar und die geopolitischen Veränderungen zu einer stärkeren Regionalisierung der Handelsmuster führen und der Reshoring-Trend Ländern und Unternehmen weltweit Auftrieb verleiht. Nachdem in den letzten Jahren die Konjunkturabschwächung Chinas und der starke US-Dollar das Wachstum vieler Volkswirtschaften in Asien ausgebremst hat, schauen die Volkswirte und Fondsmanager aktuell ganz genau auf die Region.

Die Fondsgesellschaft Fidelity geht in ihrem Basisszenario aktuell von einer anhaltenden Stabilisierung der chinesischen Wirtschaft aus. Dies würde ein Wirtschaftswachstum zwischen 4 und 5 Prozent bedeuten, erfordert jedoch gleichzeitig eine fiskalische und geldpolitische Unterstützung seitens der Regierung. Im Falle einer Rezession in den Industrieländern würde ein gestärkter Inlandsmarkt in China auch den Einbruch der Auslandsnachfrage ausgleichen. Im Fall einer Rezession im Westen und einer konjunkturellen Abkühlung in China stünden die übrigen Volkswirtschaften der asiatischen Region vor Herausforderungen. Gleichzeitig könnten sie, laut Fidelity, jedoch auch von strukturellem Rückenwind für langfristiges Wachstum profitieren.

Für die kommenden Jahre zeichnet sich ab, dass Indien zu einer der am schnellsten wachsenden Volkswirtschaften der Welt aufsteigen wird. Durch eine wachsende erwerbsfähige Bevölkerung wird das Land voraussichtlich mehr Waren und Dienstleistungen produzieren und konsumieren sowie technologische Innovationen vorantreiben. Die vergleichsweise höheren Bewertungen indischer Aktien im Vergleich zu anderen asiatischen Märkten und Schwellenländern werden durch die durchweg höheren Eigenkapitalrenditen der börsennotierten Unternehmen in Indien gerechtfertigt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Gesundheitsfragen bei Versicherungen – Kenntnis der Arztakte ist wichtig

Mit wirtschaftlichen Innovationen einen Renditevorteil erzielen

Vorabpauschale für 2023 – Anstieg vom Basiszins auf 2,55 Prozent und die Folgen für ETF & Fonds

[…] Marktausblick für 2024 – Wie sind die Prognosen bekannter Fondsmanager Eigenleistungen beim Hausbau realistisch planen und umsetzen Energiekosten sparen – So klappt ein Anbieterwechsel […]