Da sich im Kalenderjahr 2023 der Basiszinssatz erstmals seit Jahren wieder deutlich im positiven Bereich befindet, rückt für Kapitalanleger, welche in ETFs und Investmentfonds investiert sind, die Vorabpauschale wieder in den Fokus. Nachfolgend soll verdeutlicht werden, was es damit auf sich hat und welche Folgen daraus resultieren. Anhand einer Beispielkalkulation, wird die gegebenenfalls zu zahlende Vorabpauschale für das Jahr 2023 berechnet. Die Zahlung, beziehungsweise Belastung durch das Anlageinstitut erfolgt Anfang 2024.

Positiver Basiszins für 2023 kann eine vorzeitige Steuerbelastung auslösen

Bei der Prüfung, ob es durch die Vorabpauschale zu einer Steuerbelastung kommt oder nicht und wie hoch eine etwaige Steuerbelastung ausfällt, ist ein sehr komplexes Verfahren. Hierbei spielt der sogenannte Basiszinssatz eine wichtige Rolle. Der Basiszinssatz leitet sich aus der langfristig erzielbaren Rendite für öffentliche Anleihen ab und wird jeweils vom Bundesministerium der Finanzen (BMF) zum Beginn eines jeden Kalenderjahres veröffentlicht.

Basiszinssätze für die Berechnung der Vorabpauschale für die Kalenderjahre 2018 bis 2023:

| Jahr | Basiszinssatz |

| 2018 | 0,87 % |

| 2019 | 0,52 % |

| 2020 | 0,07 % |

| 2021 | -0,45 % |

| 2022 | -0,05 % |

| 2023 | 2,55 % |

Nachdem der Basiszinssatz in den vergangenen Jahren jeweils sehr gering, bzw. sogar negativ war, wurde der Basiszinssatz für das Jahr 2023 vor kurzem mit +2,55 Prozent festgestellt. Mit einem solchen positiven Basiszinssatz ist eine der Grundvoraussetzungen für eine Steuervorabbelastung für Fonds für das Kalenderjahr 2023 gegeben. Eine derartige Belastung erfolgt dann zum Jahresbeginn 2024. Für die Jahre 2021 und 2022 erfolgte keine Vorwegsteuerbelastung für die Anleger, das der Basiszinssatz negativ war.

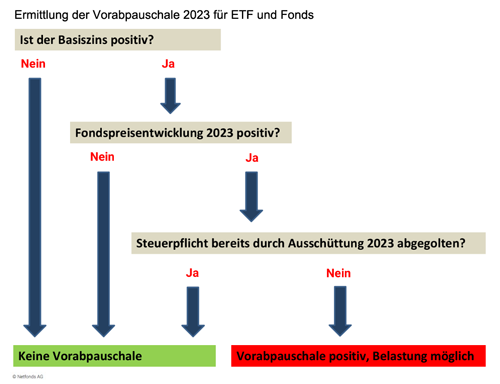

Ob eine Steuerbelastung 2023 erfolgt oder nicht, hängt aber noch von weiteren Faktoren ab

Zur Verdeutlichung bietet sich eine Beispielrechnung zur Ermittlung der Vorabpauschale bzw. der sich daraus ergebenden möglichen Steuerlast an.

Beispielrechnung zur Vorabpauschale 2023: Thesaurierender Aktienfonds, Fondsrücknahmepreis Anfang 2023 1.000 Euro

Es werden nacheinander nachstehende Rechnungen angestellt:

- Rechnung 1: Es wird der Rücknahmepreis des Fonds zum Jahresbeginn mit 70 % des Basiszinssatzes multipliziert. Von dem Ergebnis werden ggf. im Kalenderjahr getätigte Ausschüttungen abgezogen. Wenn der Fonds teilfreigestellt ist, wird dieses ebenfalls berücksichtigt.

• 1.000,00 Euro (Rücknahmepreis) * 2,55 % * 70 % (anteiliger Basiszinssatz) – 0,00 Euro (Ausschüttung) = 17,85 Euro

• 17,85 Euro * 70 % (Teilfreistellung) = 12,495 Euro vorläufige Vorabpauschale - Rechnung 2: Als zweite Berechnung wird geprüft, welchen Wertzuwachs der Fonds im Kalenderjahr aufweist.

Beispiel A: Wertzuwachs 100 Euro vom 01.01.23 – 31.12.2023

100 Euro Wertzuwachs * 70 % (Teilfreistellung) = 70,00 Euro vorläufige Vorabpauschale

Beispiel B: Wertzuwachs 10 Euro vom 01.01.23 – 31.12.2023

10,0 Euro Wertzuwachs * 70 % (Teilfreistellung) = 7,00 Euro vorläufige Vorabpauschale

Anmerkung: Ist die Wertentwicklung des Fonds im Kalenderjahr negativ, wird keine Vorabpauschale erhoben. - Rechnung 3: Die Ergebnisse der Rechnung 1 und der Rechnung 2 werden verglichen. Das niedrigere der beiden Ergebnisse stellt die endgültige Vorabpauschale dar.

• Vergleich vorläufige Vorabpauschale 12,495 Euro aus Rechnung 1 versus vorläufige Vorabpauschale 70,00 Euro aus Rechnung 2, Beispiel 2 a: 12,495 Euro ist niedriger. In der Folge wäre im Beispiel 2 a die endgültige Vorabpauschale 12,495 Euro.

• Vergleich vorläufige Vorabpauschale 12,495 Euro aus Rechnung 1 versus 7,00 Euro vorläufige Vorabpauschale aus Rechnung 2, Beispiel 2 b: 7,00 Euro ist niedriger. In der Folge wäre in der Variante 2 b die endgültige Vorabpauschale 7,00 Euro.

So errechnet sich die Abgeltungssteuer auf die Vorabpauschale 2023

Die so ermittelte endgültige Vorabpauschale stellt die Grundlage für die Berechnung der Steuerlast dar. Sind Verlustvorträge vorhanden oder liegt ein Freistellungsauftrag vor, so erfolgt hier eine Gegenrechnung und eine Berechnung der Abgeltungssteuer entfällt. Andernfalls erfolgt eine Belastung der Abgeltungsteuer.

Nachstehend die Belastungshöhe der Abgeltungsteuer aus den vorherigen Beispielen:

- endgültige Vorabpauschale 12,495 Euro * 25 % Abgeltungssteuer = 3,12 Euro Abgeltungssteuer (zzgl. Soli und ggf. KiSt)

- endgültige Vorabpauschale 7,00 Euro * 25 % Abgeltungssteuer = 1,75 Euro Abgeltungssteuer (zzgl. Soli und ggf. KiSt)

Folgende Dinge sind für Anleger auch wichtig:

- Die Belastung der Vorabpauschale erfolgt immer rückwirkend.

- Durch die Gegenrechnung von Ausschüttungen sind insbesondere thesaurierende und teilthesaurierende Fonds von der Vorabpauschale betroffen.

- Die vorab gezahlte Steuer ist nicht verloren, sondern wird bei einem späteren Fondsverkauf steuermindernd berücksichtigt. Dies erhöht jedoch nochmals die Komplexität der Vorausberechnung der zu erwartenden Steuern bei einem späteren Fondsverkauf. Soll der Erlös aus Fondsverkäufen wieder reinvestiert werden, sollte daher entweder:

a) eine leicht zeitversetzte Wiederanlage erfolgen, damit bereits die Verkaufsabrechnung vorliegt

b) eine Voranfrage zur Ermittlung der voraussichtlichen Steuerlast an die depotführende Stelle gestellt werden

c) ausreichend zusätzlicher Liquiditätspuffer auf dem Konto vorhanden sein. - Grundsätzlich erfolgt der Einzug der Steuer durch die depotführende Stelle. Ist ein Einzug nicht möglich, wird dies dem Finanzamt gemeldet.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Steigerung der Beitragsbemessungsgrenze 2024 für die Sozialversicherung

Dividendenwerte – Mehr Ertrag als mit Festgeld oder Bundesanleihen erzielen

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2023

[…] Vorabpauschale für 2023 – Anstieg vom Basiszins auf 2,55 Prozent und die Folgen für ETF & Fo… Sturmschäden – Welcher Versicherungsschutz zahlt wofür Bei Dividenden-Ausschüttungen steht für 2023 ein Rekordjahr bevor […]