Viele Immobilienbesitzer versäumen Sparchancen, die sich im Zuge einer Anschlussfinanzierung bieten. Denn im Zuge einer Anschlussfinanzierung bieten sich zahlreiche Möglichkeiten zur Optimierung der Baufinanzierung. Nachfolgend werden fünf gängige Irrtümer dargelegt, vor denen man sich als Baufinanzierer durch eine kompetente Beratung bewahren sollte.

Fehler Nr. 1: Bei der Erstfinanzierung wird das Thema ausgeklammert

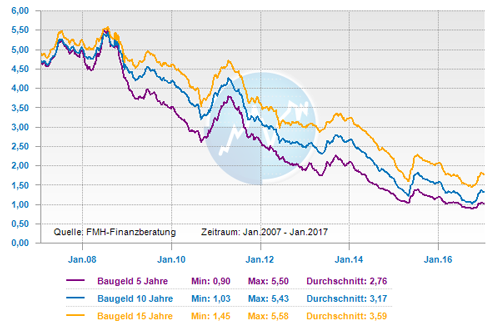

Angesichts des nach wie vor sehr niedrigen Zinsniveaus empfiehlt es sich, die Erstfinanzierung idealerweise so auszurichten, dass mit dem Ende der Sollzinsbindung ein Großteil des Darlehens getilgt und die Restschuld nur noch gering ist. Baufinanzierer sollten zudem eine Finanzierung wählen, die für sie auch bei einem eventuell höheren Zinsniveau funktioniert.

Fehler Nr. 2: Forward-Darlehen bleiben unberücksichtigt

Da zurzeit mehr Anzeichen dafür als dagegen sprechen, dass die Finanzierungsbedingungen günstig bleiben, kann es sich für Baufinanzierer rechnen, sich die gegenwärtigen Konditionen mithilfe eines Forward-Darlehens zu sichern. Welches Forward-Darlehen – ob etwa auch ein „echtes“ oder ein „unechtes“ – passt, hängt von der individuellen Zielsetzung des Baufinanzierers ab. Man sollte zum Beispiel wissen, warum bei „echtem“ und „unechtem“ Forward-Darlehen die Zinsbindungen zu unterschiedlichen Zeitpunkten beginnen und enden und welche Auswirkungen das auf die jeweilige Finanzierungsplanung hat.

Fehler Nr. 3: Das erstbeste Angebot wird angenommen

Für eine bestehende Finanzierung, ist etwa ein bis zwei Jahre vor Ende der Zinsbindung in der Regel der ideale Zeitpunkt dafür, sich konkret mit dem Thema Anschlussfinanzierung zu beschäftigen. In dieser Phase kann man in Ruhe verschiedene Produkte vergleichen und das beste Angebot identifizieren. Den meisten Baufinanzierern ist aber häufig nicht bewusst, wie wichtig dieser Vorlauf ist, weil sie häufig nicht im Blick haben, dass sie spätestens fünf bis drei Monate vor Ende der Sollzinsbindung ein Prolongationsangebot des jeweiligen Darlehensgebers erhalten. Das müsste innerhalb von zwei Wochen angenommen werden. Nun fehlt aber die Zeit, sich mit möglichen Alternativen auseinanderzusetzen. Doch auch in Niedrigzinszeiten rechnet sich der Vergleich, weil schon ein geringfügig günstigerer Zinssatz bei der Anschlussfinanzierung zu einer Ersparnis von mehreren Tausend Euro führen kann.

Fehler Nr. 4: Die Finanzierungsstruktur bleibt unverändert

Eine gute Anschlussfinanzierung zeichnet sich aber nicht nur durch einen günstigeren Zinssatz aus. Vielmehr geht es darum, das bisherige Konzept zu überprüfen und die Finanzierungsstruktur an eine vielleicht veränderte Lebenssituation anzupassen. Bereits getilgte Darlehensanteile oder eine verbesserte Kreditwürdigkeit wirken sich positiv auf die neuen Konditionen aus und ermöglichen Einsparpotenziale. Die Chance, die Finanzierung anhand veränderter Rahmenbedingungen zu optimieren, sollte auch im Niedrigzinsumfeld genutzt werden.

Fehler Nr. 5: Die Tilgungsrate wird verringert

Einsparpotenziale bieten sich auch dadurch, dass man mögliche Zinsersparnisse direkt in die Rückzahlung des Darlehens investieren kann. So empfiehlt es sich, dass man bei der Anschlussfinanzierung die bisherige Rückzahlungsrate trotz geringer Zinsbelastung beibehalten und keinesfalls verringern sollte. Dadurch wird der Kredit schneller als geplant zurückgezahlt und man ist früher schuldenfrei.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Fördermittel für Neubau und Umbau bei Immobilien

Anschlussfinanzierung – Warum sich auch im Niedrigzinsumfeld ein Vergleich rechnet

Unverzichtbar – die private Haftpflichtversicherung