Christine Lagarde sorgte als neue EZB-Präsidentin schon vor ihrer ersten geldpolitischen Sitzung für Schlagzeilen. Viele Marktteilnehmer erwarteten, dass Christine Lagarde weitestgehend die lockere Geldpolitik von Mario Draghi fortführt. Die neue EZB-Chefin setzt jedoch auch schon eigene Akzente und positioniert sich bereits bei ihren ersten öffentlichen Auftritten deutlich politischer als ihr Vorgänger. Sie wird zwar vorerst die lockere Geldpolitik fortführen, gleichzeitig kündigte sie allerdings eine Überprüfung der geldpolitischen Instrumente und Ziele an. Darunter dürfte auch das Kernziel der Europäischen Zentralbank (EZB) fallen, eine Inflation von knapp unter zwei Prozent zu erreichen.

Christine Lagarde rückt neben den klassischen geldpolitischen Themen zudem weitere Punkte wie politische Reformen der Euro-Staaten oder die Außenkommunikation der Europäischen Zentralbank (EZB) in den Fokus der Notenbank. Auch müsse die EZB den Bürgern besser erklären, warum sie tut, was sie tut. Die neue EZB-Chefin Christine Lagarde will auch den Klimaschutz auf die EZB-Agenda setzen. Deshalb wird gerade darüber diskutiert, ob die EZB künftig nur noch in grüne oder nachhaltige Anleihen investierten soll. Vom deutschen Bundesbank-Chef Jens Weidmann gab es dazu bereits eine klare Positionierung. Jens Weidmann geht darin nicht davon aus, dass die Berücksichtigung der Klimaschutzaspekte mit dem EZB-Mandat vereinbar ist.

Sollte sich die EZB bei Klimaschutzthemen im Finanzmarkt einmischen?

Es ist zumindest aktuell so, dass an den Finanzmärkten Umwelt- und Klimaverträglichkeit oder soziale Standards noch eine untergeordnete Rolle spielen. Wer in klassische Anlageformen investiert, kann damit zwar eine gute Rendite erzielen, finanziert unter Umständen aber auch Waffen, die Ausbeutung von Bodenschätzen, Kohlekraftwerke oder Kinderarbeit mit. Emissionen und langfristig schädliche Umweltauswirkungen werden bisher nicht in die kurzfristige Rendite eingepreist.

Man könnte also meinen, dass es sinnvoll wäre, wenn die EZB mit gutem Beispiel voran ginge und künftig nur noch grüne Anleihen aufkauft. Allerdings bezweifeln Kritiker zurecht, ob die EZB das richtige Institut für derartige Maßnahmen ist. Denn die Europäische Zentralbank (EZB) ist schließlich kein klassischer Investor, sondern vor allem der Preisstabilität und der politischen Neutralität verpflichtet. Die Maßnahmen der EZB, beispielsweise die Anleiheaufkäufe, dürfen keine Marktverzerrungen auslösen. Vom Bundesbank-Chef Jens Weidmann wird in seiner Positionierung zudem ein weiteres zentrales Problem angeführt: Was passiert, wenn das Inflationsziel erreicht ist und die Anleihekäufe beendet werden? Dann müsste die Europäische Zentralbank (EZB) die aufgekauften Anleihen – auch die nachhaltigen – sukzessive wieder verkaufen. In diesem Fall könnte das Klima- und umweltbewusste Wirtschaften durch die EZB mit den Anleiheaufkäufen nicht mehr dauerhaft gefördert werden. Im schlimmsten Fall würde es sogar dazu kommen, dass die EZB den nachhaltigen Projekten und Unternehmen mit dem Verkauf der Anleihen sogar schaden.

Strafzinsen auf Spareinlagen werden immer mehr an die Sparer weitergegeben

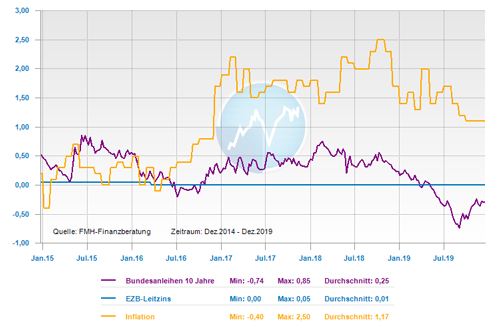

Die Meldungen über Strafzinsen für Sparer haben in den letzten Wochen sehr stark zugenommen. Man kann sich daher fragen: Werden Negativzinsen auf Spareinlagen bald zur Norm? Bisher betrafen die Strafzinsen der Banken hauptsächlich Großinvestoren und Firmenkunden, nun werden aber auch immer mehr Privatkunden und Kleinanleger mit den Strafzinsen konfrontiert. Bei der Volksbank Fürstenfeldbruck werden die Strafzinsen bereits ab dem ersten Euro erhoben und als erste große Online-Direktbank verlangt die comdirect ab dem 1. Januar 2020 nun auch Negativzinsen, allerdings erst auf einer Sichteinlage ab 250.000 Euro. Und diesem Trend noch weitere Banken folgen, so dass man daraus ableiten kann, das Negativzinsen für Spareinlagen sukzessive zur Norm werden dürften. Dabei wird bei vielen Banken das Kind nicht beim Namen genannt, sondern es werden „Verwahrentgelte“ oder andere Gebühren eingeführt. Dabei handelt es sich allerdings eher um eine Scheindiskussion. Selbst wenn weder Strafzinsen noch Gebühren gezahlt werden müssen, ist die Realverzinsung auf Tages- und Festgeldkonten seit Jahren faktisch negativ. Das Geld auf diesen Konten wird also schon längere Zeit entwertet – auch ohne Negativzinsen.

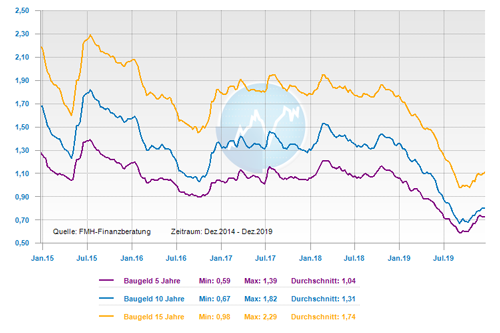

Die Bauzinsen haben weiter einen leichten Aufwärtstrend

Trotz der geldpolitischen Maßnahmen, welche die Europäische Zentralbank (EZB) im Herbst 2019 beschlossen hatte, um noch einmal für mehr Schub in der Wirtschaft zu sorgen, treten im Euroraum die Konjunktur und die Inflation weiter auf der Stelle. Bei der zehnjährigen deutschen Bundesanleihe pendelt die Rendite weiterhin um die -0,3 Prozent und eine dauerhafte Aufwärtsbewegung ist nicht in Sichtweite. Der Topzins für zehnjährige Hypothekendarlehen verharrte lange Zeit bei rund 0,79 Prozent und bewegt sich Ende Dezember marginal nach oben – auf ca. 0,82 Prozent. Von einer Trendwende kann bei diesen kleinen Zinsbewegungen allerdings nicht gesprochen werden. Denn solange im Handelsstreit zwischen den USA und China keine umfassende positive Lösung in Sicht ist und auch der anstehende Brexit weiter für Unsicherheit sorgt, gibt es nur begrenztes Aufwärtspotential. Sollte Donald Trump aus wahltaktischen Gründen im Laufe des kommenden Jahres eine Gesamtlösung herbeiführen, hätte das sicher positive Auswirkungen auf die Konjunktur und könnte zu einem spürbaren Zinsanstieg führen. Das bisher erzielte Teilabkommen wird wohl eher dafür sorgen, dass im Jahr 2020 mit einer vergleichbaren Zinsentwicklung wie im Jahr 2019 zu rechnen ist.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können.

Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: leicht steigend

mittelfristig: schwankend seitwärts

langfristig: schwankend steigend

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Baufinanzierung – Sonderkündigungsrecht nach § 489 BGB

Immobilie steuerfrei erben

Attraktiv bauen mit kleinem Budget