Unabhängig davon, wie hoch Ihr angelegtes Vermögen ist und wie erfahren Sie im Umgang mit Investmentfonds bereits sind: Die steuerliche Seite seiner Geldanlage sollte jeder Anleger kennen und verstehen. Diese Broschüre stellt Ihnen eine jährlich aktualisierte, verständliche und anschauliche Information zu dem Thema „Investmentfonds und Steuern″ für Privatanleger oder als Betriebsvermögen als ePaper zur Verfügung. Eines der wichtigsten Anliegen war es, dem Verbraucher das zweifelsohne nicht immer ganz einfache Steuerrecht in einer verständlichen Form nahezubringen.

Unabhängig davon, wie hoch Ihr angelegtes Vermögen ist und wie erfahren Sie im Umgang mit Investmentfonds bereits sind: Die steuerliche Seite seiner Geldanlage sollte jeder Anleger kennen und verstehen. Diese Broschüre stellt Ihnen eine jährlich aktualisierte, verständliche und anschauliche Information zu dem Thema „Investmentfonds und Steuern″ für Privatanleger oder als Betriebsvermögen als ePaper zur Verfügung. Eines der wichtigsten Anliegen war es, dem Verbraucher das zweifelsohne nicht immer ganz einfache Steuerrecht in einer verständlichen Form nahezubringen.

Investmentfonds und Steuern – persönliche Verhältnisse sind maßgebend

Die steuerliche Behandlung von Kapitalerträgen hängt von den persönlichen Verhältnissen des Anlegers ab und kann zukünftig Änderungen unterworfen sein. Für Einzelfragen, insbesondere unter Berücksichtigung seiner individuellen steuerlichen Situation, sollte man sich an seinen persönlichen Steuerberater wenden. Bei einer Anlageentscheidung ist auch die persönliche außersteuerliche Situation des Anlegers zu berücksichtigen.

Investmentfonds und Steuern im Privatvermögen

Investmentfonds und Steuern für Privatanleger 2025

Investmentfonds und Steuern für Privatanleger 2024

Investmentfonds und Steuern für Privatanleger 2023

Investmentfonds und Steuern für Privatanleger 2022

Investmentfonds und Steuern für Privatanleger 2021

Investmentfonds und Steuern für Privatanleger 2020

Investmentfonds und Steuern für Privatanleger 2019

Investmentfonds und Steuern für Privatanleger 2018

Investmentfonds und Steuern für Privatanleger 2017

Investmentfonds und Steuern für Privatanleger 2016

Investmentfonds und Steuern für Privatanleger 2015

Investmentfonds und Steuern für Privatanleger 2014

Investmentfonds und Steuern für Privatanleger 2013

Investmentfonds im Betriebsvermögen

Investmentfonds und Steuern im Betriebsvermögen 2025

Investmentfonds und Steuern im Betriebsvermögen 2024

Investmentfonds und Steuern im Betriebsvermögen 2023

Investmentfonds und Steuern im Betriebsvermögen 2022

Investmentfonds und Steuern im Betriebsvermögen 2021

Investmentfonds und Steuern im Betriebsvermögen 2020

Investmentfonds und Steuern im Betriebsvermögen 2019

Investmentfonds und Steuern im Betriebsvermögen 2018

Investmentfonds und Steuern im Betriebsvermögen 2017

Investmentfonds und Steuern im Betriebsvermögen 2016

Investmentfonds und Steuern im Betriebsvermögen 2015

1 Wie werden Investmentfonds für den Anleger besteuert

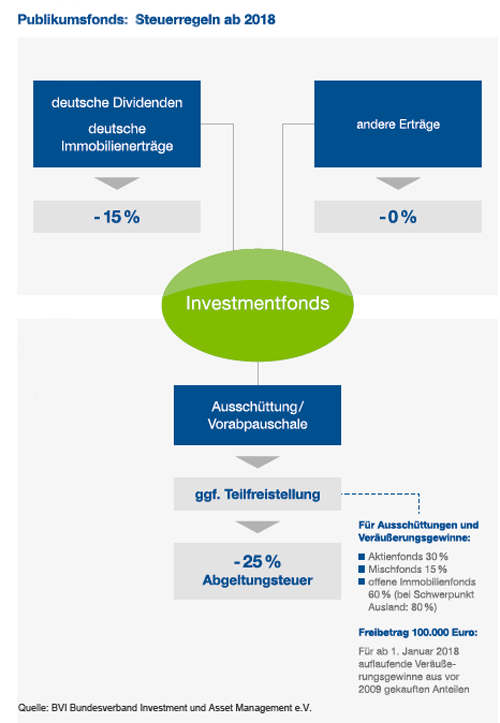

Auf die Kursgewinne und Ausschüttungen von Investmentfonds muss man als Anleger grundsätzlich 25 Prozent Abgeltungssteuer zahlen. Dazu kommen noch 5,5 Prozent Solidaritätszuschlag und gegebenenfalls eine Kirchensteuer, welche je nach Bundesland zwischen 8 oder 9 Prozent variiert. Daraus errechnet sich für Fondserträge eines Anlegers eine Gesamtsteuerbelastung von maximal 27,99 Prozent. Dabei fungieren die Depotbanken als Zahlstellen des Finanzamtes und führen alle Abgaben auf Kapitalerträge an die zuständigen Finanzämter ab.

2 Was ist ein Freistellungsauftrag

Anleger können bis zur Höhe des Sparerpauschalbetrages (Sparer-Pauschbetrag) von 1.000 Euro für Alleinstehende und 2.000 Euro für Zusammenveranlagte die Fondserträge mit einem Freistellungsauftrag von der Abgeltungssteuer befreien. Dieser kann auf mehrere Institute aufteilt werden und wird mit der persönlichen Steueridentifikationsnummer (Steuer-ID) gültig.

3 Was ist die Günstigerprüfung

Wenn als Anleger bezweifelt, ob für ihn die 25-prozentige Pauschale oder der Grenzsteuersatz auf Basis des Gesamteinkommens vorteilhafter ist, kann eine „Günstigerprüfung“ beantragen. Das Finanzamt muss dann die bessere Alternative berücksichtigen.

4 Was ist die Teilfreistellung

Die Teilfreistellung kann in zwei Bereiche aufgeteilt werden:

- Teilfreistellung 1

Um die Besteuerung auf der Fondsebene auszugleichen, werden Ausschüttungen und Verkaufsgewinne auf der Anlegerebene teilweise freigestellt. Bei reinen Aktienfonds sind dies 30 Prozent. Bei Mischfonds erhalten Anleger, die mindestens 51 Prozent in Aktien anlegen, ebenfalls 30 Prozent der Ausschüttungen steuerfrei. Bei Mischfonds mit wenigstens 25 Prozent Aktienanteil sind dies 15 Prozent. Bei Immobilienfonds zahlen Anleger auf 60 Prozent der Erträge keine Abgeltungssteuer. Liegt der Anlageschwerpunkt im Ausland, werden 80 Prozent der Erträge freigestellt. - Teilfreistellung 2

Der Bonus der Teilfreistellung bei realisierten Kursgewinnen wird zum Malus, wenn Investmentfonds mit Verlust veräußert werden. Bei allen Verlusten, die seit dem Jahr 2018 realisiert werden, sind auch die steuerlich anrechenbaren Verlustbeträge für Anleger parallel um 30 Prozent reduziert.

5 Wie werden Auslandsfonds besteuert

Wenn man thesaurierende Auslandsfonds besitzt, welche Dividenden und Zinsen nicht ausschütten, sondern bis zu einem Verkauf immer im Fondsvermögen belassen, muss die Daten nicht mehr händisch in die Steuererklärung (Anlage KAP) eintragen. Seit dem Jahr 2018 führt die deutsche Abgeltungssteuer auch die Erträge thesaurierender Auslandsfonds automatisch ab.

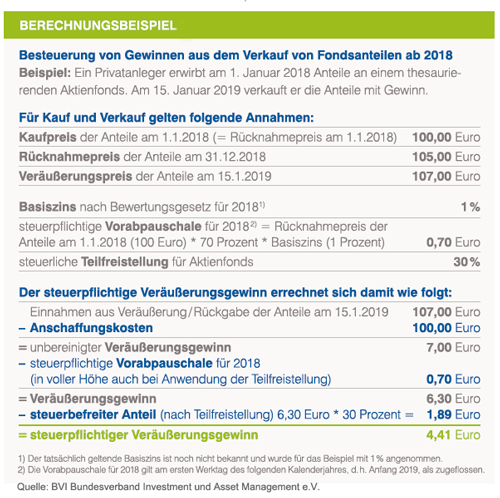

6 Was ist die Vorabpauschale

Anleger von Investmentfonds werden zum Jahresbeginn, welche im Vorjahr keine oder kaum Erträge ausgeschüttet haben, pauschal besteuert. Die sogenannte Vorabpauschale ist ein fiktiver Mindestbetrag, welcher als Bemessungsgrundlage für die Kapitalertragssteuer jährlich von der Finanzverwaltung neu festgelegt wird. Die Höhe der Vorabpauschale errechnet sich aus dem Wert des Fondsanteils zum Jahresbeginn, multipliziert mit 70 Prozent des Basiszinses. Die Vorabpauschale beträgt nach dem Stand des Jahres 2020 den Wert von 0,364 Prozent (0,52 x 0,7) des Fondsrücknahmepreises zu Beginn des Jahres. Die Abgabe wird aber nur fällig, wenn der Fonds eine positive Wertentwicklung hatte. Bei einem späterem Verkauf werden von der Depotbank die Vorabpauschalen automatisch mit dem echten Veräußerungsgewinn verrechnet .

Für thesaurierende Fonds und Fonds mit Teilausschüttungen ergeben sich unterschiedliche Ergebnisse, die sich auf den Zeitpunkt der Steuerpflicht auswirken:

- thesaurierende Fonds

Da diese Fonds nichts ausschütten, entspricht die Vorabpauschale eins zu eins dem Basisertrag (Beispiel: Basisertrag 5 – Ausschüttung 0 = Vorabpauschale 5). Die Vorabpauschale gilt am ersten Werktag des Folgejahres als steuerlich zugeflossen. - teilausschüttende Fonds

Ist die Teilausschüttung geringer als der Basisertrag (Beispiel: Basisertrag 5 – Teilausschüttung 2 = Vorabpauschale 3), muss der Anleger den ausgeschütteten Anteil und die Vorabpauschale zu unterschiedlichen Zeitpunkten versteuern: Die Teilausschüttung fließt dem Anleger aus steuerlicher Sicht zu, sobald er darüber verfügen kann. Die Vorabpauschale gilt dagegen erst am ersten Werktag des Folgejahres als zugeflossen.

Da der Basisertrag gesetzlich gedeckelt ist, kann die Ausschüttung auch höher sein als der Basisertrag. In diesem Fall gibt es keine Vorabpauschale. Die Ausschüttung fließt dem Anleger aus steuerlicher Sicht zu, sobald er darüber verfügen kann.